Gojek rút lui, cuộc vui đã vãn?

Vấn đề lớn nhất mà các công ty như Grab và ShopeeFood gặp phải là chiết khấu cao (dao động từ 30-35%/đơn hàng) khiến các chủ nhà hàng phải dè chừng. Ảnh: T.L

Gojek rời khỏi thị trường Việt Nam là điều có thể dự báo trước khi mô hình đòn bẩy trong nền kinh tế chia sẻ đã tới giới hạn.Gojek, ứng dụng gọi xe trực thuộc Tập đoàn GoTo (Indonesia), mới đây phát đi thông báo sẽ rời khỏi thị trường Việt Nam vào ngày 16/9 tới. Đây là điều NCĐT đã cảnh báo từ thời điểm Baemin, ứng dụng tương tự của Hàn Quốc, rời khỏi Việt Nam cách đây 10 tháng. Trước Baemin, Gojek, nhiều công ty từng là những cái tên nóng hổi trong lĩnh vực khởi nghiệp ở khu vực như Oyo (chia sẻ khách sạn), Zoomcar (thuê xe tự lái)… cũng đến Việt Nam khuyến mãi ồ ạt để thu hút người sử dụng rồi rút lui.

Những kỳ lân bị ép phải lớn

Dù khác nhau về lĩnh vực hoạt động, nhưng các doanh nghiệp này lại giống nhau đến “kỳ lạ” về nguồn gốc của đòn bẩy - đều là vốn đầu tư vào nền kinh tế chia sẻ và đều dùng các nước trong khu vực Đông Nam Á làm bàn đạp tăng trưởng người sử dụng.

Mở rộng dưới áp lực của nhà đầu tư để gọi vốn cho các vòng tiếp theo là lý do những công ty này gấp rút bước ra khu vực như vậy, trong khi thị trường chính ở quốc gia họ còn nhiều dư địa tăng trưởng và việc quản lý hoạt động kinh doanh của chính họ tại thị trường đó vẫn đầy trúc trắc. Thậm chí, việc quản lý ở các thị trường mới cũng còn nhiều điều phải bàn, đa phần các công ty này bê nguyên hình mẫu từ quốc gia của họ sang áp dụng vào và rất ít khi lắng nghe ý kiến của các quản lý địa phương.

|

Với cách làm việc như vậy trong 10 năm qua ở Việt Nam nói riêng và Đông Nam Á nói chung, chỉ có những doanh nghiệp công nghệ được đầu tư bởi các nhà đầu tư trường vốn từ Trung Quốc mới có khả năng sai và sửa. Điển hình như Lazada, sau khi sáp nhập về Tập đoàn Alibaba đã mất rất nhiều thời gian để các quản lý Alibaba thích nghi với cách làm việc các nước trong khu vực. Cái giá phải trả là họ để mất vị trí dẫn đầu vào tay Shopee.

Chính vì thế, khi dòng vốn kinh tế chia sẻ dẫn đầu bởi SoftBank (Nhật) bị chặn đứng bởi sự hoài nghi của các nhà đầu tư về tính bền vững của nó, hàng loạt công ty phải lập tức thu hẹp hoạt động để tồn tại hoặc làm yên lòng giới đầu tư. Kết quả là đa phần phải rút khỏi các thị trường vệ tinh và tập trung vào thị trường trọng điểm, điển hình như Gojek, Oyo… Báo cáo quý II/2024 của GoTo cho thấy tập đoàn này ghi nhận khoản lỗ cơ bản là 70 tỉ rupiah (4,3 triệu USD) trong quý II so với mức 885 tỉ rupiah cùng kỳ năm ngoái; doanh thu ước tính đạt 3.520 tỉ rupiah, tăng 115%.

“Chúng tôi tin rằng chúng tôi đang đi đúng hướng để tiếp tục tăng trưởng trong khi vẫn cam kết với các mục tiêu lợi nhuận”, ông Jacky Lo, Giám đốc Tài chính của GoTo, nói.

Cuộc đua chưa thôi quyết liệt

Việc rời đi của Gojek không làm thị trường quá xáo động vì thị phần của họ không thuộc nhóm dẫn đầu. Trong mảng gọi xe, theo một khảo sát do Decision Lab thực hiện, trong quý IV/2023, Grab là lựa chọn hàng đầu với 68%. Dù mới tham gia, Xanh SM, dịch vụ taxi điện đầu tiên của Việt Nam từ Vingroup, giành được 21% thị phần.

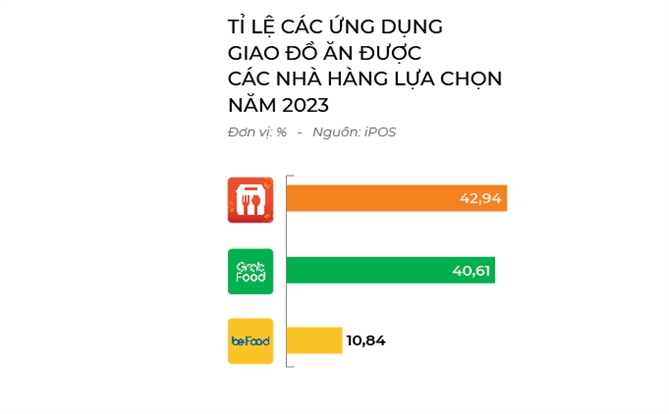

Tuy nhiên, cuộc đua trong lĩnh vực này đang được dồn vào lĩnh vực giao đồ ăn trực tuyến nhiều hơn vì giá trị đơn hàng cao hơn so với vận chuyển người và hàng hóa. Năm 2023, thị trường này ước tính đạt 2,06 tỉ USD, tăng 20% so với năm trước, theo iPOS.vn. Miếng bánh thị phần trong năm qua được chia tương đối đồng đều cho 2 người chơi lớn nhất là ShopeeFood và Grab, lần lượt chiếm 42,94% và 40,61%.

_91512368.jpg) |

Cũng theo đơn vị này, trong năm 2023, dù lượng đơn và tần suất đặt hàng giảm nhẹ, nhưng giá trị cho từng đơn hàng lại gia tăng. Lý giải cho điều này là thực khách online đã dần quen với đơn hàng không khuyến mãi và không miễn phí vận chuyển. Đồng thời, xu hướng đặt hàng theo nhóm (cùng với đồng nghiệp, bạn bè) cũng gia tăng.

Cụ thể, dù 20,4% thực khách không đặt hàng online trong năm 2023, tăng 7,4% với năm 2022 nhưng tần suất đặt hàng online của người Việt vẫn ở mức cao, với 29,4% gọi giao đồ ăn từ 1-2 lần/tuần và 20% gọi giao đồ ăn từ 3-4 lần/tuần. Doanh thu của thị trường giao đồ ăn trực tuyến năm 2023 tăng trưởng hơn 20,18%, đạt mốc 52.400 tỉ đồng.

Vấn đề lớn nhất mà các công ty như Grab và ShopeeFood gặp phải là chiết khấu cao (dao động từ 30-35%/đơn hàng) khiến các chủ nhà hàng phải dè chừng.

Để giải quyết, cả 2 đang mở rộng sang các thành phố loại 2 và loại 3 thông qua hệ thống tài xế chở khách của mình. Theo đó, ShopeeFood bắt đầu hiện diện ở Đồng Nai, Bình Dương, Huế và Hải Phòng. Grab thì đang úp mở việc mở rộng theo chiều hướng các thành phố du lịch như Vũng Tàu, Đà Nẵng, Nha Trang… Còn ở các thị trường hiện hữu, không loại trừ khả năng cả 2 sẽ áp dụng chiến dịch giảm giá hoặc những gói dịch vụ chỉ chuyên giao hàng để thu hút chủ cửa hàng trước các đối thủ còn lại.

Về phần mình, Be từ tháng 4/2024 đã phát đi thông điệp tập trung vào mảng giao đồ ăn với hàng loạt chiến dịch truyền thông chia sẻ số lượng nhà hàng tham gia và tốc độ tăng trưởng của beFood. Việc Gojek, trước đó là Baemin rút đi có thể là cơ hội cho Be rút ngắn khoảng cách với ShopeeFood và Grab.

Cuối cùng là Xanh SM đã tham gia vào giao hàng nên việc giao thức ăn chỉ là vấn đề thời gian, nhất là khi mảng này đang được chứng minh về khả năng sinh lợi.

Theo dõi Nhịp Cầu Đầu Tư

_71049984.png)

_21353517.png)