Chính sách tiền tệ vẫn chịu nhiều áp lực trong nửa cuối năm

Luỹ kế đến ngày 3/7, Ngân hàng Nhà nước ước tính đã bán ra khoảng 162.500 tỉ đồng. Ảnh: TL.

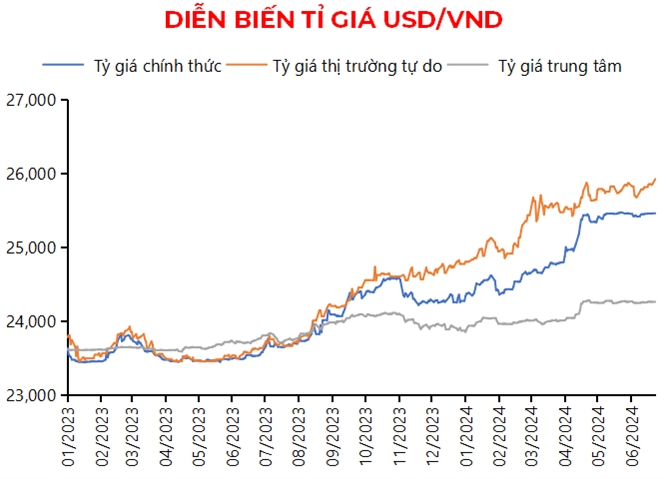

Theo VDSC, Ngân hàng Nhà nước vẫn phải đối diện với áp lực về tỉ giá trong nửa cuối năm 2024.Tháng 6 là tháng thứ hai liên tiếp Ngân hàng Nhà nước thực hiện hút ròng trên thị trường mở, quy mô khoảng 99.500 tỉ đồng, tăng mạnh 62% so với tháng trước. Việc hút ròng được cân đối trên cả hai kênh cầm cố giấy tờ có giá và phát hành tín phiếu.

Cụ thể, khoảng 54.000 tỉ được hút về qua kênh cầm cố và phần còn lại được hút ròng qua tín phiếu Ngân hàng Nhà nước. Tần suất sử dụng kênh tín phiếu là tích cực hơn, đồng thời, Ngân hàng Nhà nước cũng đã nâng lãi suất tín phiếu lên ngang bằng với lãi suất của kênh cầm cố ở mức 4,5%/năm trong tháng 6. Bù lại, Ngân hàng Nhà nước điều tiết kỳ hạn tín phiếu từ 28 ngày còn 14 ngày, có thể là nhằm mục đích ứng phó với những thanh khoản ngắn hạn.

|

Riêng trong tháng qua, theo thông tin không chính thức, Ngân hàng Nhà nước cũng đã bán ra khoảng 48.300 tỉ đồng. Quy mô bán ngoại tệ giảm so với tháng 5/2024 và nhu cầu về ngoại tệ có vẻ tăng từ nửa sau của tháng 6. Luỹ kế đến ngày 3/7, Ngân hàng Nhà nước ước tính đã bán ra khoảng 162.500 tỉ đồng.

Theo góc nhìn của Công ty Chứng khoán Rồng Việt (VDSC), Ngân hàng Nhà nước thực chất là không trung hoà lượng tiền đồng hút về qua kênh bán ngoại tệ. Tại ngày 4/7, số dư trên thị trường mở đối với kênh cầm cố và kênh tín phiếu lần lượt là 34.500 tỉ đồng và 147.800 tỉ đồng.

Lãi suất cho vay qua đêm tiền đồng trên thị trường liên ngân hàng sau khi giảm nhẹ vào cuối tháng 6/2024 đã bật tăng trở lại về vùng 4,5%/năm trong những ngày đầu tháng 7. Việc hút tiền qua thị trường mở và bán ngoại tệ một mặt giúp lãi suất liên ngân hàng duy trì ở mức cao, nhưng đồng thời có khả năng khiến cho thanh khoản tiền đồng trở nên khó khăn. Điều này sẽ dẫn đến rủi ro về mặt thanh khoản của hệ thống trong thời gian tới khi cung tiền M2 và huy động tăng chậm nhưng tín dụng đang tăng tốc trở lại.

|

Theo VDSC, Ngân hàng Nhà nước vẫn phải đối diện với áp lực về tỉ giá trong nửa cuối năm 2024. Nguyên nhân là sức mạnh của đồng USD được dự báo sẽ duy trì bởi chênh lệch lãi suất giữa Mỹ và các nước khác vẫn cao do FED cắt lãi suất chậm hơn và ít hơn các Ngân hàng Trung ương khác, nhiều nhà kinh tế cho rằng nếu ông Trump thắng cử trong cuộc bầu cử Tổng thống Mỹ sắp tới sẽ khiến lạm phát tăng trở lại, từ đó ảnh hưởng đến quyết định lãi suất của FED và rủi ro địa chính trị kéo dài dẫn đến nhu cầu tích trữ USD như một kênh trú ẩn an toàn. Dựa trên triển vọng này, Ngân hàng Nhà nước có thể phải tiếp tục tiêu hao dự trữ ngoại hối nếu muốn kiềm giữ tỉ giá.

|

“Do dự trữ ngoại hối của Việt Nam hạn hẹp trong khi nhu cầu đối với đồng USD thường tăng trong giai đoạn gần cuối năm. Điều này sẽ tiềm ẩn rủi ro việc tiêu hao dự trữ ngoại hối của Ngân hàng Nhà nước không đạt được mục đích kiềm chế đà tăng của tỉ giá. Như vậy, giải pháp sắp tới có thể là Ngân hàng Nhà nước sẽ nâng tiếp lãi suất trên thị trường mở để thu hẹp chênh lệch lãi suất USD-VND trên thị trường liên ngân hàng, mức tăng kỳ vọng của chúng tôi là 25-50 điểm cơ bản”, VDSC nhận định.

Hiện tại, lãi suất phát hành tín phiếu và cầm cố trên thị trường mở đều là 4,5%/năm, tương đương với lãi suất tái cấp vốn. Do đó, trong kịch bản không cầm cự được tiếp với dự trữ ngoại hối, VDSC cho rằng Ngân hàng Nhà nước sẽ nâng lãi suất điều hành thêm 25-50 điểm cơ bản trong nửa cuối năm 2024.

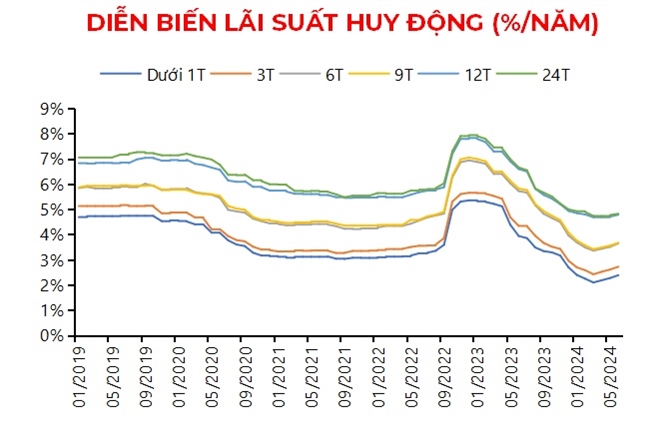

“Trong nửa đầu năm 2024, lãi suất huy động đã trải qua một đợt phục hồi từ vùng đáy, bình quân tăng khoảng 30-50 điểm so với cuối tháng 3/2024. Tuy nhiên, lãi suất huy động vẫn thấp hơn khoảng 15-45 điểm so với cuối năm ngoái. Trong nửa sau năm 2024, chúng tôi cho rằng lãi suất huy động tăng thêm khoảng 50-100 điểm cơ bản là một kịch bản phù hợp dựa trên biến động kỳ vọng của tỉ giá và lãi suất chính sách. Riêng đối với lãi suất cho vay, thống kê của Ngân hàng Nhà nước cho thấy mặt bằng lãi suất cho vay giảm khoảng 90 điểm cơ bản trong 5 tháng đầu năm, nhanh hơn tốc độ giảm của lãi suất huy động. Việc lãi suất huy động tăng trở lại sẽ ảnh hưởng đến đà giảm của lãi suất cho vay, tuy nhiên, chúng tôi kỳ vọng tác động này sẽ chỉ bộc lộ rõ hơn vào quý cuối năm hoặc đầu năm 2025”, VDSC nhận định.

Có thể bạn quan tâm

Theo dõi Nhịp Cầu Đầu Tư

_18935335.jpg)

_151654938.jpg)