Giải pháp 3 bên cho trái phiếu doanh nghiệp

Hiện nay, các doanh nghiệp đang tự xoay xở để tái cơ cấu các khoản nợ trái phiếu của mình. Ảnh: Quý Hoà.

Năm 2022 đã khép lại, nhưng trái phiếu doanh nghiệp, một trong những tâm điểm của thị trường tài chính trong năm, vẫn chưa hết nóng, nhất là trong bối cảnh nhiều doanh nghiệp đang gồng gánh nợ trái phiếu, đặc biệt là doanh nghiệp bất động sản trong khi ngành ngân hàng đang phát đi tín hiệu sẽ tiếp tục siết cho vay đầu tư kinh doanh bất động sản trong năm 2023.

Cõng gánh nợ

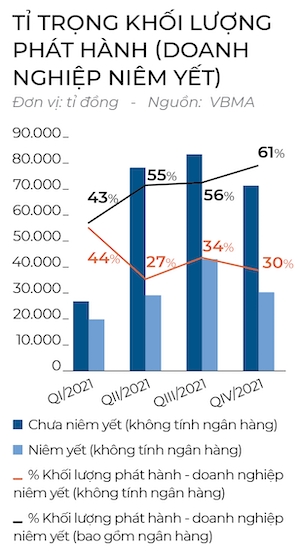

Giai đoạn 2020-2021 chứng kiến sự bùng nổ của thị trường trái phiếu doanh nghiệp, đặc biệt là trái phiếu bất động sản khi các ngân hàng thương mại bắt buộc giảm tối đa tỉ lệ nguồn vốn ngắn hạn sử dụng cho vay trung, dài hạn. Đến cuối quý III/2022, ước tính 507.000 tỉ đồng trái phiếu bất động sản đã được phát hành, chiếm 34% tỉ trọng dư nợ trái phiếu doanh nghiệp của Việt Nam, tương đương 6% GDP. Nếu không tính trái phiếu do các ngân hàng thương mại phát hành, thì trái phiếu doanh nghiệp chủ yếu là trái phiếu bất động sản.

Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) thống kê 29% khối lượng phát hành năm 2021 không có tài sản đảm bảo hoặc chỉ đảm bảo bằng cổ phiếu. Tỉ lệ này tăng lên sau khi diễn biến giá cổ phiếu bất động sản tương đối thuận lợi cho việc thế chấp.

Báo cáo của Công ty Chứng khoán VNDirect cho biết tổ chức tín dụng và công ty chứng khoán chiếm tỉ lệ lớn trên thị trường sơ cấp (62%), sau đó phân phối lại trên thị trường thứ cấp cho nhà đầu tư cá nhân. Tuy nhiên, khi tỉ lệ đòn bẩy của toàn ngành có xu hướng tăng trong nửa cuối năm 2021, việc đầu tư trái phiếu ẩn chứa nhiều rủi ro cho nhà đầu tư khi 3/4 trái phiếu lưu hành trên thị trường là của doanh nghiệp không niêm yết với chỉ số tài chính không được công bố rộng rãi.

|

Từ giữa năm 2022, Bộ Tài chính đã ban hành khung pháp lý mới với các yêu cầu khắt khe hơn đối với tổ chức phát hành, khiến giá trị phát hành giảm 43% so với cùng kỳ trong 3 quý đầu năm 2022, còn 248.000 tỉ đồng. Giá trị trái phiếu bất động sản phát hành có tốc độ giảm mạnh hơn, đến 67% so với cùng kỳ. Những sai phạm trong phát hành và mua bán trái phiếu của một số ông lớn bất động sản trong năm vừa qua đã làm dấy lên lo ngại về chất lượng trái phiếu doanh nghiệp và khả năng thanh toán của tổ chức phát hành. VNDirect ước tính có 20.000 tỉ đồng trái phiếu bất động sản đáo hạn trong quý IV/2022; lần lượt 107.000 tỉ đồng và 112.000 tỉ đồng sẽ đáo hạn trong năm 2023 và 2024.

Trong bối cảnh các khoản vay ngân hàng bị thắt chặt, thị trường trái phiếu hỗn loạn và việc bán hàng trầm lắng, dòng tiền của nhiều nhà phát triển bất động sản đang dần cạn kiệt. Việc các khoản vay trái phiếu sắp đến hạn khiến khả năng thanh toán ngắn hạn của các doanh nghiệp bất động sản gặp nhiều thách thức, VNDirect nhận xét.

Trong phân tích vào tháng 9/2022, VNDirect cho biết: “Không nhận thấy rủi ro khủng hoảng vỡ nợ trong các công ty bất động sản niêm yết trong ít nhất 12 tháng tới”. Khi đó, họ phân tích việc cải thiện doanh số ký bán và dòng tiền hoạt động trong 6 tháng đầu năm 2022 có thể hỗ trợ các khoản nợ đến kỳ đáo hạn của các công ty và phần lớn các doanh nghiệp bất động sản niêm yết tại Việt Nam có cơ cấu tài chính lành mạnh vào cuối quý II. Tuy nhiên, diễn biến phức tạp của thị trường chứng khoán cuối năm đã khiến thị giá của các công ty bất động sản niêm yết giảm mạnh. Câu hỏi đặt ra khi này là cơ cấu tài chính của các công ty kể trên còn lành mạnh như nhận định trước đó hay không? NCĐT đã hỏi vài công ty chứng khoán, nhưng một số im lặng, một số từ chối bình luận về vấn đề này.

Ngăn chặn nguy cơ vỡ nợ của doanh nghiệp bất động sản và rã băng giao dịch trên thị trường là một thách thức lớn đặt ra cho giới điều hành chính sách khi bất động sản và các ngành liên quan - xây dựng và tài chính - chiếm đến 15,6% GDP thực năm 2021.

Bài học từ Trung Quốc

Cuộc khủng hoảng nợ bất động sản tại Trung Quốc mang lại nhiều bài học quý giá cho Việt Nam. Nhiều nhà phát triển bất động sản tư nhân của nước này cũng đang đối mặt với thách thức kép có thể dẫn đến nguy cơ vỡ nợ, đó là tái cơ cấu nợ khó khăn, doanh số bán trước giảm mạnh và người mua nhà thiếu niềm tin vào chủ đầu tư.

|

VNDirect cho rằng khủng hoảng thanh khoản tại Trung Quốc có thể bắt nguồn từ chính sách “Ba lằn ranh đỏ” ban hành vào tháng 8/2020 nhằm kiểm soát dòng vốn tín dụng chảy vào ngành bất động sản. Dòng tiền của các nhà phát triển bất động sản tại Trung Quốc cạn kiệt bắt nguồn từ khó khăn trong việc tái cơ cấu nợ vay, lệnh phong tỏa nghiêm ngặt và doanh số bán hàng sụt giảm. Điều này gây ra các làn sóng vỡ nợ kể từ năm 2021 như Evergrande, Shimao, Fantasia hay Kaisa...

Giữa tháng 11/2022, một kế hoạch 16 nội dung nhằm giảm bớt áp lực thanh khoản cho các nhà phát triển bất động sản đã được ban hành. Với nội dung hỗ trợ tái cơ cấu nợ, cho phép gia hạn thời gian trả nợ và khuyến khích các tổ chức tài chính cho các nhà phát triển bất động sản vay, chính sách được kỳ vọng sẽ giảm bớt áp lực thanh khoản cho chủ đầu tư, đồng thời cho phép họ gia hạn các khoản nợ ngắn hạn.

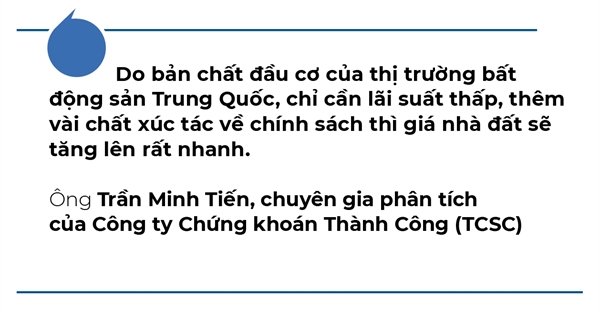

“Việc giải cứu này suy cho cùng là điều họ đã quen làm trong nhiều năm nay. Chỉ khác là chưa bao giờ nguy cơ đổ vỡ của thị trường bất động sản, kéo theo đó là hệ thống ngân hàng và cuối cùng là cả nền kinh tế, lớn như lúc này”, ông Trần Minh Tiến, chuyên gia phân tích của Công ty Chứng khoán Thành Công (TCSC), nhận xét.

Giống như Việt Nam, bất động sản cũng là ngành quan trọng với Trung Quốc, đóng góp (cả đóng góp trực tiếp và gián tiếp) đến 30% GDP nước này Người dân Trung Quốc luôn xem nhà ở là sản phẩm đầu tư không thể thay thế, khiến đây là quốc gia có tỉ lệ người dân sở hữu nhà cao nhất thế giới, khoảng 90% vào năm 2018. Nhờ những đặc điểm trên, chính quyền Trung Quốc thường sử dụng thị trường bất động sản như một kênh quan trọng để điều tiết tăng trưởng kinh tế.

Từ sau khủng hoảng kinh tế thế giới năm 2008 đến nay, thị trường bất động sản Trung Quốc liên tục trải qua các chu kỳ chính sách nới lỏng và thắt chặt. Khi thấy tăng trưởng GDP có dấu hiệu không như kỳ vọng, chính quyền sẽ có các biện pháp nới lỏng và thúc đẩy thị trường bất động sản để hỗ trợ tăng trưởng kinh tế. “Do bản chất đầu cơ của thị trường, chỉ cần lãi suất thấp, thêm vài chất xúc tác về chính sách thì giá nhà đất sẽ tăng lên rất nhanh”, ông Tiến cho biết.

Khi thị trường bất động sản tăng nóng và có dấu hiệu bong bóng, nhà chức trách sẽ đối diện với sức ép phải kiềm chế đà tăng giá bất động sản. Tuy nhiên, việc thắt chặt thị trường bất động sản thường được tiến hành thiếu quyết liệt do lo sợ nếu mạnh tay sẽ khiến kinh tế bị tác động tiêu cực thái quá. Việc kiểm soát nửa vời khiến giá nhà chỉ chững lại sau những đợt thắt chặt rồi bật mạnh trở lại sau đó. Cứ thế, quả bóng của thị trường bất động sản Trung Quốc lại phình to hơn và cái giá để kiểm soát bất động sản lại càng lớn hơn.

Chính quyền có lẽ hiểu rõ thỏa hiệp như vậy không phải là cách đúng đắn trong dài hạn cho thị trường bất động sản và cả nền kinh tế. Đã có 50 triệu căn nhà bị bỏ hoang do đầu cơ trong khi một bộ phận dân chúng có nhu cầu mua nhà thật không thể tiếp cận. Tuyên bố “Nhà là để ở, không phải để đầu cơ” của Chủ tịch nước Tập Cập Bình đã trở thành nguyên tắc chỉ đạo cho việc chỉnh đốn thị trường bất động sản của Trung Quốc, trong đó đáng kể là việc Ngân hàng Trung ương Trung Quốc áp dụng giới hạn “Ba lằn ranh đỏ”.

|

| Nếu không tính trái phiếu do các ngân hàng thương mại phát hành, thì trái phiếu doanh nghiệp chủ yếu là trái phiếu bất động sản. Ảnh: Quý Hoà. |

Tuy nhiên, việc áp dụng chiến dịch Zero Covid kéo dài đã tạo ra những biến số đe dọa quyết tâm của giới chức Trung Quốc. Thậm chí những doanh nghiệp tốt cũng gặp khó khăn trong bán hàng và trả nợ do dịch bệnh. Mặc dù kiên định không có động thái giải cứu rõ ràng nào đối với thị trường bất động sản trong suốt năm 2021 và nửa đầu năm 2022, cuối cùng chính quyền Trung Quốc đã phải hành động khi thanh khoản cạn kiệt, thị trường bất động sản suy thoái mạnh và dài nhất kể từ năm 1990, khi quyền sở hữu cá nhân được áp dụng. Trong tháng 11/2022, 140 tỉ USD đã được bơm thêm, cùng giải pháp 16 điểm.

Chính quyền Trung Quốc đã “xuống thang” với thị trường bất động sản, liệu điều tương tự có thể xảy ra ở Việt Nam?

Giải pháp 3 bên

Hãy trở lại với thị trường bất động sản Việt Nam, nơi trái phiếu doanh nghiệp tài trợ cho 10% tổng nguồn vốn toàn thị trường. Có thể thấy, cuộc khủng hoảng bất động sản năm 2022 có nhiều điểm khác năm 2008, thời điểm các ngân hàng cho vay bất động sản tương đối nhiều hơn so với hiện tại. Thị trường trái phiếu doanh nghiệp dù có tăng trưởng nóng nhưng quy mô vẫn không quá lớn và thị trường cũng đã tự điều chỉnh khi có những thông tin bất lợi (đã có 160.000 tỉ đồng trái phiếu được mua lại trong 10 tháng đầu năm 2022).

Hiện nay, các doanh nghiệp đang tự xoay xở để tái cơ cấu các khoản nợ trái phiếu của mình. Khi gặp khó khăn về dòng tiền, một số doanh nghiệp chọn cách bán tài sản, dự án để trả nợ. Dù thế nào, họ cũng cố gắng tìm cách để hoàn trả trái phiếu đến kỳ đáo hạn, thậm chí mua lại trái phiếu trước hạn. Thông thường, doanh nghiệp chỉ mua lại trái phiếu phát hành trước hạn khi thị trường lãi suất giảm, trái ngược với hiện thực lãi suất đang tăng nhanh hiện nay. Giải thích điều này, ông Nguyễn Xuân Thành, giảng viên Trường Chính sách Công và Quản lý Fulbright, cho biết áp lực phải mua lại trái phiếu đến từ lo ngại về rủi ro pháp lý cho doanh nghiệp và người điều hành, liên quan đến việc phát hành trái phiếu.

|

Một số doanh nghiệp hiện áp dụng phương án đàm phán với các trái chủ để gia hạn. Phương án này gặp khó khăn khi trái chủ là số đông, đòi hỏi phải đồng thuận. Ngoài ra, không có cơ sở pháp lý rõ ràng cho việc đồng thuận của số đông áp dụng cho tất cả. Phương án thứ 3 các doanh nghiệp đang thực hiện là đề nghị trái chủ chuyển đổi từ trái phiếu sang bất động sản. Nhưng tất cả cũng chỉ giải quyết được một phần. “Kỳ vọng lớn nhất để giải cứu vẫn đến từ tín dụng ngân hàng”, ông Thành nói.

Ngân hàng Nhà nước vẫn chưa đưa ra thông điệp mạnh mẽ để giải cứu bất động sản như Trung Quốc. Với thông điệp không khuyến khích cho vay bất động sản, việc nới room tín dụng 2% vào cuối năm 2022 cũng được chỉ định rõ là để ưu tiên cấp vốn cho các hoạt động sản xuất kinh doanh và các lĩnh vực ưu tiên. Dấu hỏi vẫn nằm ở trong năm 2023. Ông Thành bình luận về điều tiết vĩ mô, định hướng đúng nên là đảm bảo thanh khoản tốt cho nền kinh tế không thiếu vốn. Còn quyết định cho ai vay, cho ngành nào vay nên là quyết định của ngân hàng, chứ cơ quan quản lý nhà nước không nên chỉ đạo theo mệnh lệnh hành chính.

Vấn đề bây giờ là các ngân hàng có dám cho vay bất động sản trong thời điểm này không? Nếu doanh nghiệp chỉ gặp khó khăn về thanh khoản, nhưng có dự án bất động sản tốt, có phương án kinh doanh tốt thì hoàn toàn có thể vay vốn ngân hàng. Nếu thông điệp chính sách trung tính hơn và room tín dụng được mở vào năm mới, thì tại một số ngân hàng có thể sẽ cho vay những doanh nghiệp có rủi ro tín dụng thấp, chỉ gặp vấn đề về thanh khoản.

Nhóm doanh nghiệp thứ 2 có nhiều khả năng được cho vay là nhóm nằm cùng trong một hệ sinh thái, đặc biệt là có cơ cấu sở hữu chéo với ngân hàng. “Họ sẽ tự giải cứu khi có chính sách”, ông Xuân Thành nói nhưng ông cũng nêu quan ngại đối với cơ cấu sở hữu chéo này.

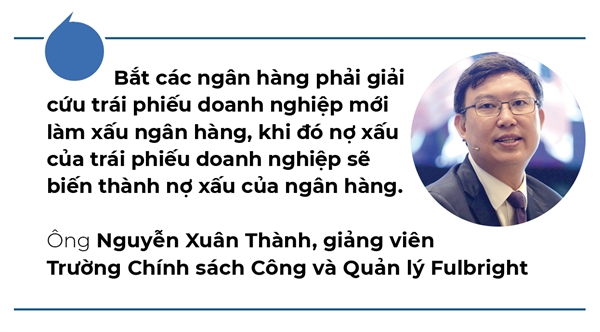

Liên quan đến vấn đề trên, một số ý kiến cho rằng ngành ngân hàng cần giải cứu trái phiếu doanh nghiệp, để tránh ảnh hưởng đến an toàn của hệ thống. Ông Nguyễn Xuân Thành, thừa nhận việc dùng tín dụng ngân hàng để tài trợ cho trái phiếu doanh nghiệp sẽ là giải pháp khả thi và tránh được đổ vỡ nhiều nhất. Tuy nhiên, ông cũng khuyến cáo: “Bắt các ngân hàng phải giải cứu trái phiếu doanh nghiệp mới làm xấu ngân hàng, khi đó nợ xấu của trái phiếu doanh nghiệp sẽ biến thành nợ xấu của ngân hàng”.

Có thể thấy dựa trên báo cáo kiểm toán của các ngân hàng thương mại, đến cuối tháng 9/2022, toàn bộ hệ thống ngân hàng thương mại nắm giữ 300.000 tỉ đồng trái phiếu doanh nghiệp, chỉ chiếm 2,6% tổng dư nợ tín dụng 11,7 triệu tỉ đồng. Những trái phiếu doanh nghiệp mà ngân hàng nắm giữ có chất lượng tốt hơn nhiều so với chất lượng những trái phiếu đã được phân phối bán lẻ cho nhà đầu tư cá nhân. Do đó, “quan điểm của tôi vẫn là để cho thị trường tự quyết định”, ông Thành nói.

Ông Thành đề xuất một giải pháp thỏa đáng hơn là một thỏa thuận 3 bên. Ngân hàng cho doanh nghiệp vay, doanh nghiệp dùng tiền vay ngân hàng để trả nợ trái phiếu doanh nghiệp cho trái chủ, nhưng trái chủ nhận được tiền sẽ gửi lại ngân hàng dưới dạng tiền gửi tiết kiệm có kỳ hạn. Điều này được xem là hấp dẫn cho trái chủ vì nếu không có giải pháp này thì doanh nghiệp cũng không trả nợ được, tuy họ chưa nhận lại được tiền ngay nhưng khoản gửi tiết kiệm có kỳ hạn an toàn hơn nắm giữ trái phiếu nhiều. Với ngân hàng, điểm hấp dẫn là ngân hàng không còn áp lực phải huy động vốn và vẫn tuân thủ được tỉ lệ cho vay trên vốn lưu động. Nhưng vẫn cần một thông điệp từ Ngân hàng Nhà nước là không cảnh báo hay hạn chế cho vay bất động sản và các ngân hàng sẽ phải tự đánh giá rủi ro trong hoạt động cho vay đó.

Giám đốc Đầu tư của một công ty bất động sản niêm yết (không muốn nêu tên) cho rằng giải pháp này phù hợp với những doanh nghiệp có nền tảng kinh doanh tốt, chỉ gặp khó khăn thanh khoản trong ngắn hạn. Còn doanh nghiệp đã có lỗ hổng quá nặng về dòng tiền thì có giải pháp này cũng khó tồn tại lâu được.

Theo dõi Nhịp Cầu Đầu Tư

_161056626.png)

_161024660.png)

_16949283.jpeg)