Tung tiền tiêu Tết

Sự phục hồi về nền kinh tế đã bắt đầu hút một lượng vốn tương đối tốt về tăng trưởng tín dụng. Ảnh: TL.

Làm sao để người dân tăng chi tiêu và quan trọng hơn là có tiền để chi tiêu ổn định sẽ quyết định tốc độ hồi phục của nhu cầu trong nước.Ông Frederic Neumann, Kinh tế trưởng Khối Nghiên cứu Kinh tế châu Á - Thái Bình Dương, Ngân hàng HSBC, trong dự đoán tăng trưởng GDP năm 2025, có nhấn mạnh tới khả năng “sẽ thấy có một sự chuyển dịch nhẹ trong tăng trưởng, với xuất khẩu giảm một chút và nhu cầu trong nước tăng lên một chút”. “Chúng tôi tin rằng, những cơn gió ngược đối với tiêu dùng trong nước sẽ giảm bớt”, đại diện của HSBC nhấn mạnh.

Trong khi đó, dù chưa nhận được nhiều dự báo thì nhiều siêu thị cũng đã sẵn sàng cho đợt bán hàng Tết Nguyên đán với nhiều chương trình khuyến mại để tăng sức mua. Ở quy mô lớn hơn, Chương trình khuyến mại tập trung quốc gia 2024 - Vietnam Grand Sale 2024 cũng được triển khai trên phạm vi toàn quốc với kỳ vọng xua đi sự ảm đạm do người dân tiếp tục thắt lưng buộc bụng vì khó khăn kinh tế.

|

“Tiêu dùng chiếm hơn 60% nền kinh tế (so với khoảng 25% cho sản xuất), nên tiêu dùng mạnh mẽ hơn sẽ dễ dàng bù đắp cho sự tăng trưởng xuất khẩu/sản xuất chậm hơn mà chúng tôi dự báo vào năm tới”, phân tích của VinaCapital nhận định và kỳ vọng người tiêu dùng cảm thấy tự tin hơn để tăng chi tiêu.

Vấn đề là làm sao để người dân tăng chi tiêu và quan trọng hơn là có tiền để chi tiêu. Điều này sẽ quyết định tốc độ hồi phục của nhu cầu trong nước.

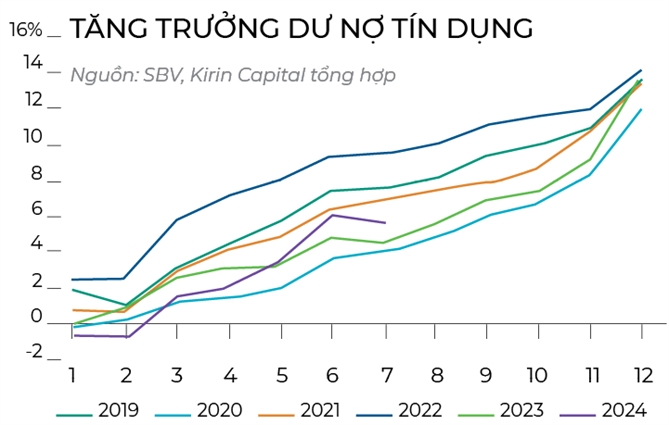

Với mục tiêu tăng trưởng tín dụng năm 2024 vẫn đặt ra là 15%, hệ thống sẽ phải thực hiện bơm ra lượng vốn bình quân mỗi tháng 227.000 tỉ đồng. Lãnh đạo Ngân hàng Nhà nước khẳng định, thanh khoản hệ thống dồi dào, các tổ chức tín dụng có điều kiện thuận lợi để cung ứng vốn cho vay đối với nền kinh tế. Phó Thống đốc Ngân hành Nhà nước Đào Minh Tú cho biết, từ nay tới cuối năm, ngoài các lĩnh vực ưu tiên của Chính phủ, Ngân hàng Nhà nước cũng chỉ đạo ngân hàng thương mại quan tâm đối với tín dụng tiêu dùng. Lĩnh vực này càng được đẩy mạnh sẽ càng đẩy tăng khả năng tiêu dùng và cầu tiêu dùng tăng thì mới kéo theo cầu sản xuất được.

“Tín dụng cá nhân là động lực dẫn dắt tăng trưởng trong quý III”, đại diện của Techcombank đánh giá. Số liệu của ngân hàng này cho thấy tăng trưởng tín dụng tính đến cuối tháng 9 ở mức cao. Mảng cho vay mua nhà tăng 6,6% so với quý trước và 13,2% so với đầu năm, lên mức cao kỷ lục.

|

Cũng như Techcombank, nhiều ngân hàng cũng đăng ký thêm những gói tín dụng mới để cho vay mới và giảm lãi suất. Tính đến thời điểm này, đã có 32/40 ngân hàng đăng ký gói tín dụng mới, với tổng số tiền lên tới 405.000 tỉ đồng, lãi suất giảm 0,5-2%/năm để hỗ trợ doanh nghiệp và người dân bị ảnh hưởng bởi cơn bão số 3. Theo thống kê từ các ngân hàng, có hơn 30 sản phẩm tín dụng phục vụ nhu cầu tiêu dùng đang được triển khai như gói 20.000 tỉ đồng của Agribank, gói tín dụng tiêu dùng 20.000 tỉ đồng của HD Saison và FE Credit cho khách hàng là công nhân lao động…

Theo ông Từ Tiến Phát, Tổng Giám đốc Ngân hàng ACB, 9 tháng đầu năm, dư nợ tín dụng của Ngân hàng tăng 14% so với đầu năm. Ngân hàng đang đẩy mạnh tín dụng khách hàng cá nhân: tiêu dùng, mua nhà với lãi suất ưu đãi. Chẳng hạn, ACB đang áp dụng chính sách lãi suất cho vay mua nhà khá cạnh tranh trên thị trường, chỉ 8,5%/năm, cố định trong 5 năm.

Sự phục hồi về nền kinh tế đã bắt đầu hút một lượng vốn tương đối tốt về tăng trưởng tín dụng. Tổng dư nợ cho vay phục vụ đời sống, tiêu dùng tại Việt Nam đạt khoảng 2,8 triệu tỉ đồng, tương đương 20% tổng dư nợ tín dụng toàn nền kinh tế, trở thành một phần quan trọng trong cơ cấu tín dụng của hệ thống các tổ chức tín dụng. “Từ nay đến cuối năm, tín dụng bán lẻ sẽ phục hồi mạnh, được dẫn dắt bởi tài chính tiêu dùng, thẻ tín dụng và cho vay mua ô tô”, chuyên gia phân tích MBS Research nhận định.

Tuy nhiên, nhóm phân tích của Công ty chứng khoán SSI cho rằng xu hướng tăng trưởng tín dụng vẫn tập trung vào các doanh nghiệp kinh doanh bất động sản (tăng 16%) hơn là tín dụng bất động sản tiêu dùng (cá nhân vay mua nhà, sửa nhà - tăng 4,62%). “Điều này phản ánh nhu cầu tín dụng từ cá nhân và hộ gia đình chưa phục hồi đáng kể, mặc dù mặt bằng lãi suất cho vay vẫn đang ở mức thấp và hấp dẫn”, báo cáo của SSI đánh giá.

Thực trạng này là do nền kinh tế chưa hoàn toàn phục hồi về mức trước đại dịch. Làn sóng di cư của người lao động từ các khu công nghiệp về quê, chấp nhận việc làm bấp bênh trong khu vực phi chính thức với thu nhập thấp hơn. Mặt khác, dù các ngân hàng đưa ra thông báo lạc quan về tăng trưởng tín dụng nhưng theo ông Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội Ngân hàng Việt Nam, hiện rào cản lớn nhất với cho vay tiêu dùng ngoài vấn đề sức cầu chính là khả năng thu hồi nợ.

Vì vậy, trong lúc đua kích cầu cho vay, ngân hàng vẫn đang chịu áp lực từ đầu vào (chi phí vốn) và áp lực đầu ra khi tìm khách hàng cho vay, đồng thời phải đảm bảo chất lượng tín dụng và các quy định cơ cấu nợ xấu sắp hết hiệu lực.

Tiến sĩ Võ Trí Thành, Viện trưởng Viện Nghiên cứu Chiến lược Thương hiệu và Cạnh tranh, cũng cho rằng, tín dụng tiêu dùng muốn tăng trưởng không thể dựa vào ý chí của các ngân hàng, mà phụ thuộc vào sức cầu của xã hội. Vì vậy, muốn kích cầu tiêu dùng và tín dụng tiêu dùng, cần các giải pháp hỗ trợ cho doanh nghiệp và người lao động. Chỉ khi việc làm và thu nhập của người lao động được bảo đảm, người dân mới an tâm chi tiêu.

Có thể bạn quan tâm

“Ẩn số Trump” trong tăng trưởng kinh tế Việt Nam

Theo dõi Nhịp Cầu Đầu Tư