Xả áp lực trái phiếu

Ảnh: minh hoạ

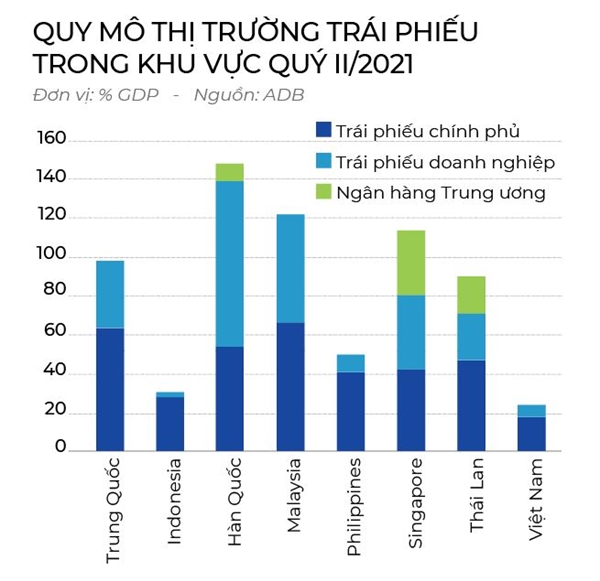

Giữa lúc thị trường cổ phiếu đang thu hút đa số sự quan tâm của giới đầu tư thì có một thị trường cũng tăng nóng không kém: thị trường trái phiếu doanh nghiệp.

Trái phiếu nóng không hạ nhiệt

431.000 tỉ đồng là khối lượng trái phiếu doanh nghiệp phát hành trong 9 tháng năm nay, tăng 29% so với cùng kỳ năm trước, theo báo cáo của FiinRatings. Tuy mức tăng có giảm so với tốc độ tăng 30-40% của giai đoạn 3 năm trước đó nhưng tính ra quy mô phát hành trái phiếu năm nay vẫn đáng kể.

Tỉ trọng giá trị phát hành lớn nhất thuộc về ngành bất động sản khi chiếm 40% giá trị huy động. Tỉ trọng này xấp xỉ cùng kỳ năm ngoái. Do những ảnh hưởng của dịch COVID-19 đến việc gián đoạn dòng tiền từ hoạt động kinh doanh, doanh nghiệp buộc phải tăng cường nguồn vốn trái phiếu để tiếp tục triển khai các dự án đang có. Một số doanh nghiệp còn tăng huy động vốn trái phiếu để thực hiện các thương vụ mua bán và sáp nhập (M&A) đáng chú ý.

Nhóm các ngân hàng thương mại chiếm 33% với giá trị huy động đạt 116.000 tỉ đồng, tăng 3% so với cùng kỳ. Phát hành trái phiếu nhằm mục đích tăng vốn cấp 2, đi cùng cải thiện tỉ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn theo quy định của Ngân hàng Nhà nước.

|

Ngược lại, lĩnh vực năng lượng lại chứng kiến khối lượng phát hành trái phiếu sụt giảm mạnh so với năm trước vì sự chưa rõ ràng về quy hoạch, định hướng và cơ chế về phát triển năng lượng tái tạo sau giai đoạn 1/11/2021.

|

| Khối lượng trái phiếu doanh nghiệp phát hành trong 9 tháng năm nay lên đến 431.000 tỉ đồng. Ảnh: TL. |

VN-Index tăng trưởng quá nóng thời gian qua khiến cho nhu cầu vay vốn mua bán cổ phiếu của nhà đầu tư tăng mạnh. Các công ty chứng khoán vì thế đã phát hành lượng lớn trái phiếu để đáp ứng nhu cầu cho vay ký quỹ và đáp ứng các chỉ tiêu an toàn vốn. Mới đây, Công ty Chứng khoán Bản Việt phát hành 300 tỉ đồng trái phiếu riêng lẻ. Trái phiếu có kỳ hạn 1 năm, lãi suất cố định 8%/năm. Số tiền huy động được sử dụng để bổ sung vốn lưu động cho hoạt động cho vay giao dịch ký quỹ. Đây là loại trái phiếu không kèm chứng quyền và không có tài sản bảo đảm. Nếu đợt phát hành trên hoàn tất, tổng giá trị huy động vốn qua trái phiếu riêng lẻ từ đầu năm của công ty này lên tới 1.076 tỉ đồng.

Công ty Chứng khoán VNDirect cũng thông qua phương án phát hành trái phiếu ra công chúng với quy mô phát hành lên tới 2.000 tỉ đồng, kỳ hạn 36 tháng. Lãi suất trái phiếu kỳ hạn đầu tiên tối đa 8,4%/năm và áp dụng thả nổi tính bằng lãi suất tiền gửi tiết kiệm kỳ hạn 12 tháng cộng biên độ 2,8%/năm. Huy động vốn qua các kênh phát hành chứng khoán giúp VNDirect đa dạng hóa nguồn vốn, thay vì phụ thuộc nhiều vào các ngân hàng.

|

| Doanh nghiệp bất động sản dẫn đầu về phát hành trái phiếu. Ảnh: TL. |

Trái phiếu sôi động giúp một số đơn vị tư vấn và kinh doanh trái phiếu có một năm thành công rực rỡ. Dẫn đầu trong các đơn vị tư vấn là TCBS chiếm thị phần khoảng 12% tính theo giá trị phát hành nhờ sự tập trung vào các nhà phát hành như Vingroup hay Masan. Đáng chú ý, VNDirect và VPS là 2 đơn vị tư vấn có số lượng thương vụ cũng như giá trị tăng trưởng vượt trội so với cùng kỳ.

|

Nhìn chung, trái phiếu đã trở nên phổ biến hơn như một công cụ tái cấp vốn trong thời gian gần đây, khi các khoản vay ngân hàng truyền thống cạn kiệt và các doanh nghiệp đang tìm kiếm những giải pháp thay thế. Đặc biệt trong lĩnh vực bất động sản, các công ty đã lựa chọn trái phiếu để bổ sung và duy trì dòng tiền.

Rủi ro “trái phiếu 3 không”

Trong bối cảnh lãi suất đang ở mức thấp (khoảng 3,8% cho bình quân các kỳ hạn) và lạm phát có dấu hiệu tăng trở lại, kênh tiền gửi trở nên kém hấp dẫn so với các kênh đầu tư khác như trái phiếu với lãi suất bình quân 7,8% hiện nay. Đặc biệt, ngành xây dựng và bất động sản vẫn duy trì mức lãi suất phát hành cao nhất với lãi suất trung bình lần lượt 10,3% và 10,7%/năm. Đáng chú ý, có tới 26% trái phiếu phát hành trong các ngành này không có tài sản đảm bảo hoặc bảo đảm bằng cổ phần, hoặc không được thực hiện xếp hạng tín nhiệm độc lập. Điều này gây nên những nghi ngại về rủi ro vỡ nợ không kiểm soát được trong thị trường trái phiếu.

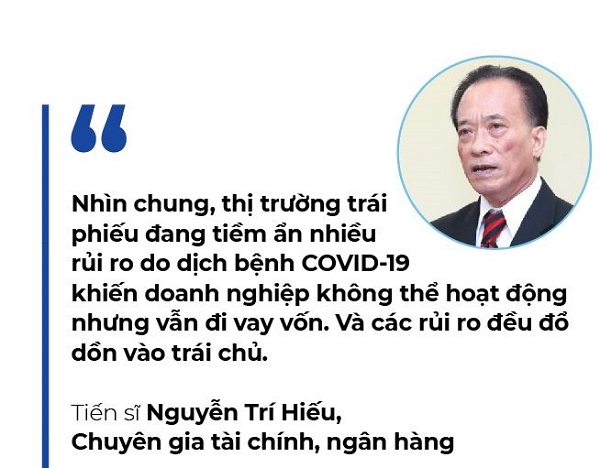

“Nhìn chung, thị trường trái phiếu đang tiềm ẩn nhiều rủi ro do dịch bệnh COVID-19 khiến doanh nghiệp không thể hoạt động nhưng vẫn đi vay vốn. Và các rủi ro đều đổ dồn vào trái chủ”, Tiến sĩ Nguyễn Trí Hiếu, chuyên gia tài chính, ngân hàng, nhận xét.

Bộ Tài chính vừa có văn bản yêu cầu Ủy Ban Chứng khoán Nhà nước, Vụ Tài chính ngân hàng, Thanh tra Bộ Tài chính, Tổng cục Thuế... đẩy mạnh việc kiểm tra, giám sát việc phát hành trái phiếu doanh nghiệp để đảm bảo thị trường trái phiếu doanh nghiệp trở thành một kênh huy động vốn quan trọng, hiệu quả và hạn chế tối đa rủi ro cho nhà đầu tư.

|

Việt Nam cho đến nay chưa ghi nhận một trường hợp mất khả năng thanh toán của trái phiếu doanh nghiệp nào, mặc dù dòng sản phẩm huy động vốn tương tự trái phiếu là đầu tư vào condotel đi kèm lợi nhuận cam kết (8-12% mỗi năm) đã chứng kiến một số chủ đầu tư không thể thanh toán lãi khi đến hạn.

Tuy nhiên, trong khu vực, một số quốc gia đang đối mặt với “bom” trái phiếu lớn dần, nhất là ở các thị trường kém minh bạch. Tại Trung Quốc, trong 3 quý đầu năm nay, tổng giá trị vỡ nợ của thị trường trái phiếu trong nước tăng đến 19% với con số 15,5 tỉ USD. Đối với trái phiếu phát hành bên ngoài, con số vỡ nợ là 7,8 tỉ USD (tăng 28%). “Thực tế này phản ánh khả năng tiếp cận nguồn vốn bị thắt chặt và sự e ngại rủi ro của các nhà đầu tư ngày càng tăng”, Moody’s nhận định.

Các nhà phát triển bất động sản có đòn bẩy tài chính cao, chẳng hạn như Kaisa Group, đã phải đối mặt với tình trạng suy giảm thanh khoản và không thể đáp ứng các khoản thanh toán lãi suất cho những khoản trái phiếu nước ngoài trong bối cảnh Bắc Kinh nỗ lực kiểm soát bong bóng đầu cơ trong lĩnh vực bất động sản nhà ở. Các doanh nghiệp khác, chẳng hạn như Fantasia Holdings Group, Modern Land và Sinic Holdings Group đã không trả được nợ nước ngoài trong những tuần gần đây, trong khi Evergrande duy trì nỗ lực mong manh bằng cách thanh toán vào phút cuối nhờ bán đi hàng loạt tài sản.

Theo Moody’s, khá nhiều công ty yếu kém về tài chính đã tăng phát hành trái phiếu trong vài năm qua nhờ các nhà đầu tư sẵn sàng chấp nhận rủi ro để đổi lấy lợi suất tương đối cao. Trong năm 2022, các vụ vỡ nợ trái phiếu doanh nghiệp ở Trung Quốc dự kiến tiếp tục tăng mạnh khi các nhà phát triển bất động sản và các doanh nghiệp thuộc sở hữu của chính quyền địa phương phải vật lộn để tiếp cận nguồn vốn mới sau một thời gian vay nợ kéo dài nhiều năm.

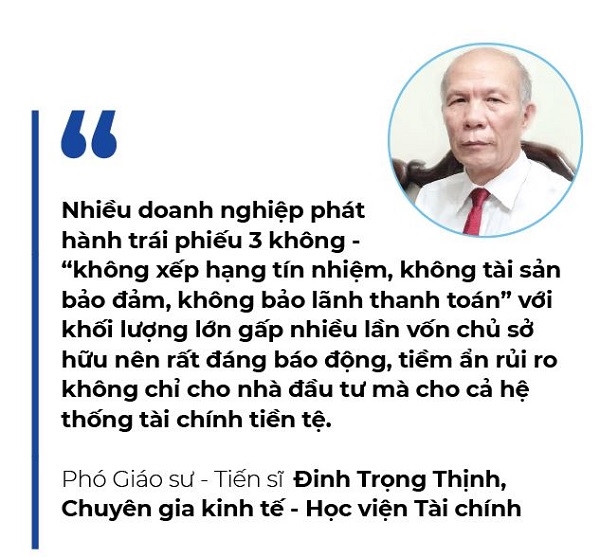

Nếu không kiểm soát chặt chẽ hơn, Việt Nam có thể sẽ đối mặt nguy cơ tương tự như Trung Quốc. Phó Giáo sư - Tiến sĩ Đinh Trọng Thịnh, chuyên gia kinh tế - Học viện Tài chính, khẳng định thời gian qua, nhiều doanh nghiệp phát hành trái phiếu 3 không - “không xếp hạng tín nhiệm, không tài sản bảo đảm, không bảo lãnh thanh toán” với khối lượng lớn gấp nhiều lần vốn chủ sở hữu nên rất đáng báo động, tiềm ẩn rủi ro không chỉ cho nhà đầu tư mà cho cả hệ thống tài chính tiền tệ. “Chỉ một vài doanh nghiệp nhỏ vỡ nợ thì lòng tin nhà đầu tư với trái phiếu doanh nghiệp sẽ ngay lập tức sụt giảm, doanh nghiệp cũng khó huy động vốn qua kênh này. Hiệu ứng lan truyền và có thể đẩy hệ thống tài chính tiền tệ rơi vào bất ổn, gián đoạn và tạo ra những cú sốc về tài chính”, ông Thịnh cảnh báo.

Báo cáo của FiinRatings cho thấy các doanh nghiệp bất động sản phát hành mới rất lớn, với giá trị phát hành trung bình 100.000 tỉ đồng/năm trong 5 năm qua. Tỉ trọng dư nợ trái phiếu đã chiếm 46% trong tổng nợ vay của các doanh nghiệp bất động sản và đóng góp tỉ trọng 30-40% trong tổng giá trị trái phiếu doanh nghiệp phát hành.

Đến ngày 30/6/2021, dư nợ trái phiếu của các doanh nghiệp bất động sản niêm yết đạt 116.000 tỉ đồng, tương đương với 17,3% dư nợ tín dụng cho vay kinh doanh bất động sản trong hệ thống ngân hàng. Xét riêng các doanh nghiệp bất động sản nhà ở đang niêm yết, hiện quy mô trái phiếu đã chiếm khoảng 46% tổng nợ vay của các doanh nghiệp này. Theo mô hình xếp hạng tín nhiệm sơ bộ của FiinRatings, 40% số doanh nghiệp bất động sản niêm yết có điểm xếp hạng sơ bộ ở mức chất lượng tín dụng thấp và khoản đầu tư đó được xem là trong nhóm “có yếu tố đầu cơ”.

|

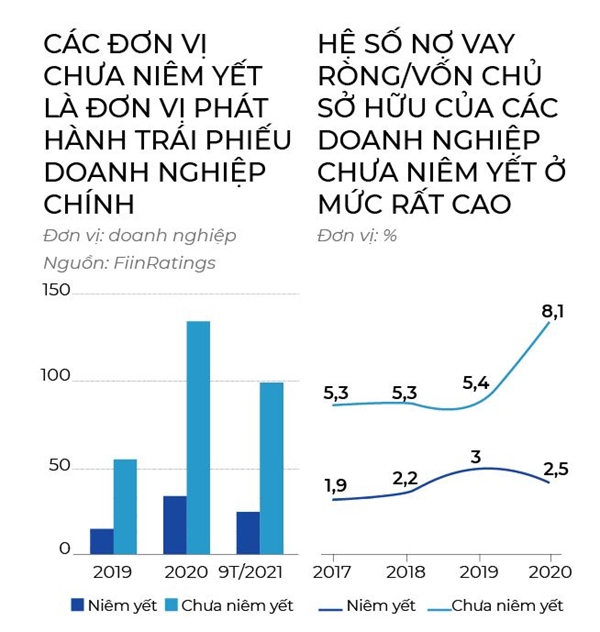

Đáng chú ý, do phần lớn trái phiếu bất động sản được phát hành bởi các doanh nghiệp chưa niêm yết, tỉ trọng của trái phiếu ngành bất động sản trong toàn hệ thống trên thực tế sẽ lớn hơn rất nhiều. Hơn nữa, tính toán của FiinRatings cho thấy năng lực trả nợ vay của các đơn vị phát hành bất động sản chưa niêm yết hiện rất yếu.

|

| Huy động vốn qua các kênh phát hành chứng khoán giúp doanh nghiệp đa dạng hóa nguồn vốn. Ảnh: TTXVN. |

Trong 9 tháng đầu năm 2021, hơn 80% giá trị trái phiếu doanh nghiệp được phát hành của ngành bất động sản nhà ở thuộc về các doanh nghiệp chưa niêm yết. “Các doanh nghiệp này có sức khỏe tài chính ở mức yếu rất đáng báo động”, báo cáo FiinRatings nhấn mạnh. Điều này thể hiện ở mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) hiện lên tới 8,1 lần, trong khi các doanh nghiệp niêm yết chỉ là 2,5 lần. Thời điểm đáo hạn các trái phiếu này sẽ rơi vào giai đoạn 2023-2024 và khi đó vết rạn thị trường rất có thể xảy ra nếu không có sự kiểm soát kịp thời.

Trái phiếu của các doanh nghiệp chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua chính là ngân hàng, công ty chứng khoán và phần lớn có tài sản đảm bảo hoặc bảo lãnh của bên thứ 3. Trên thực tế, tài sản thế chấp hay tài sản đảm bảo chỉ có tác dụng tạo áp lực cho doanh nghiệp trong việc đáp ứng nghĩa vụ nợ, trong khi giá trị thu hồi rất thấp do tính phức tạp của các thủ tục xử lý tài sản thế chấp và thời gian kéo dài.

Trong bối cảnh thị trường trái phiếu còn kém minh bạch như hiện nay, FiinRatings cho rằng các nhà đầu tư cá nhân cần cân bằng lợi ích và rủi ro: đó là lãi suất cao đi kèm với rủi ro cao. Trái phiếu doanh nghiệp là một kênh đầu tư khá hấp dẫn với mức lãi suất bình quân 10,2% so với mức lãi suất tiền gửi chỉ khoảng 4%.

Tuy nhiên, chất lượng tín dụng một số nhà phát hành, đặc biệt là nhà phát hành chưa niêm yết là rất yếu. Đầu tư trái phiếu thường có kỳ hạn dài từ 3-5 năm và do đó, không chỉ lựa chọn trái phiếu có mức lãi suất cao, mà còn phải lưu ý đến những yếu tố về chất lượng nhà phát hành, các điều khoản để đảm bảo quyền lợi cũng như giảm thiểu rủi ro thu hồi lãi và gốc. Những điều khoản cam kết mua lại cần được trao đổi kỹ và đánh giá về điều kiện mua lại. Các đơn vị phân phối đề cập việc họ cam kết “bảo lãnh phát hành” thì không có nghĩa là họ cam kết với nhà đầu tư mà đó là cam kết với chủ đầu tư bất động sản là khách hàng tư vấn của họ.

Thứ 2, trái phiếu có tài sản đảm bảo không có nhiều ý nghĩa với nhà đầu tư thứ cấp. Nếu phụ thuộc quá nhiều vào tài sản đảm bảo, nhà đầu tư sẽ phải mất rất nhiều thời gian để thu được lợi nhuận kỳ vọng và tính hấp dẫn của kênh đầu tư này sẽ giảm đi đáng kể. Lựa chọn các quỹ đầu tư trái phiếu chuyên nghiệp là một sự lựa chọn cho nhà đầu tư cá nhân để giảm thiểu rủi ro do các quỹ này thường có những quy định, ràng buộc, điều lệ hoạt động rõ ràng, được giám sát và thường được quản lý bởi những chuyên gia có nhiều kinh nghiệm.

Ông Nguyễn Quang Thuân, Tổng Giám đốc FiinRatings & FiinGroup, cho biết: “Nhà đầu tư tổ chức có khả năng phân tích, đánh giá kỹ, có lập dự phòng khi đầu tư trái phiếu doanh nghiệp, kể cả khi bị trả lãi chậm. Nhưng với nhà đầu tư cá nhân, để đầu tư trái phiếu, việc đánh giá chất lượng nhà phát hành sẽ vô cùng thách thức. Rủi ro vỡ nợ chắc chắn là có, nhà đầu tư cần lựa chọn kênh đầu tư, gửi gắm nhà phát hành phù hợp”.

Theo dõi Nhịp Cầu Đầu Tư

_12843921.png)

_211545969.png)