32.094 tỉ đồng trái phiếu được doanh nghiệp mua lại trước hạn

Trên thị trường thứ cấp, tổng giá trị giao dịch trái phiếu doanh nghiệp riêng lẻ trong tháng 7 đạt 84.406 tỉ đồng. Ảnh: TL.

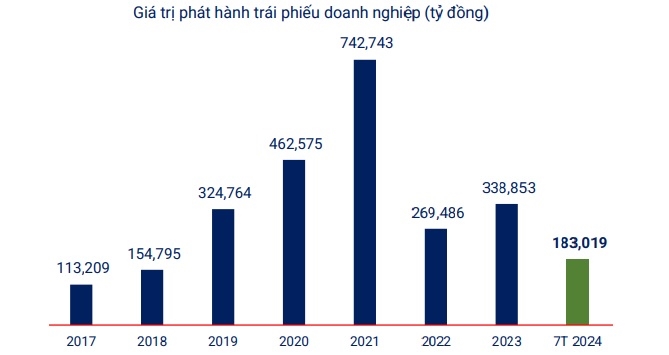

Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 7% giá trị.Theo dữ liệu từ Hiệp hội Trái phiếu Việt Nam (VBMA), tính đến ngày 2/8 có 33 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 31.387 tỉ đồng và 1 đợt phát hành ra công chúng trị giá 395 tỉ đồng trong tháng 7/2024. Lũy kế từ đầu năm đến nay, có 175 đợt phát hành riêng lẻ trị giá 168.433 tỉ đồng và 12 đợt phát hành ra công chúng trị giá 14.586 tỉ đồng. Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 7% giá trị.

Cũng từ số liệu của VBMA, trong tháng 7, các doanh nghiệp đã mua lại 32.094 tỉ đồng trái phiếu trước hạn, tăng 17% so với cùng kỳ năm 2023. Trong phần còn lại của năm 2024, ước tính sẽ có khoảng 121.854 tỉ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 51.603 tỉ đồng, tương đương 42%.

|

| Nguồn: VBMA |

Về tình hình công bố thông tin bất thường, có 4 mã trái phiếu công bố chậm trả gốc, lãi mới trong tháng với tổng giá trị 3.392 tỉ đồng và 41 mã trái phiếu được gia hạn thời gian trả lãi, gốc. Trên thị trường thứ cấp, tổng giá trị giao dịch trái phiếu doanh nghiệp riêng lẻ trong tháng 7 đạt 84.406 tỉ đồng, bình quân đạt 3.670 tỉ đồng/phiên, giảm 26,2% so với bình quân tháng 6.

Lũy kế từ đầu năm đến ngày 18/7, số liệu từ Công ty Chứng khoán MB (MBS) cho thấy, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 148.700 tỉ đồng, tăng 33% so với cùng kỳ năm trước. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 7 tháng đầu năm ước khoảng 7,4%, thấp hơn so với mức trung bình 8,3% của năm 2023. Tính từ đầu năm, ngân hàng vẫn là nhóm ngành có giá trị phát hành cao nhất với khoảng 96.200 tỉ đồng, (tăng 140% so với cùng kỳ năm 2023) chiếm tỉ trọng 65%, lãi suất bình quân gia quyền là 5,4%/năm, kỳ hạn bình quân 4 năm.

Xếp sau là nhóm ngành bất động sản với tổng giá trị phát hành đạt 32.600 tỉ đồng (cùng kỳ năm 2023 giá trị phát hành là 47.500 tỉ đồng), tỉ trọng 22%. Lãi suất bình quân gia quyền của trái phiếu bất động sản ở mức 12%/năm, kỳ hạn bình quân là 2,7 năm.

|

Liên quan đến thị trường trái phiếu, hồi đầu năm 2024 Bộ trưởng Bộ Tài chính Hồ Đức Phớc đã đánh giá, khối lượng trái phiếu đáo hạn năm 2024 cũng ở mức tương đối cao, tuy nhiên, so với bối cảnh giai đoạn cuối năm 2022 và các tháng đầu năm 2023 khi vụ việc ngân hàng SCB xảy ra, kinh tế vĩ mô và thị trường tài chính, tiền tệ hiện nay đều ổn định hơn rất nhiều. Đây là các điều kiện thuận lợi để các doanh nghiệp ổn định hoạt động sản xuất kinh doanh, có dòng tiền để thực hiện nghĩa vụ thanh toán gốc, lãi với nhà đầu tư. Đối với từng ngành, lĩnh vực có đặc điểm hoạt động riêng, theo đó mức độ phục hồi, phát triển khác nhau.

Riêng đối với lĩnh vực bất động sản, Bộ trưởng Bộ Tài chính cho rằng thị trường đã có dấu hiệu phục hồi, số lượng dự án đã hoàn thành quý IV/2023 là 29 dự án, cao hơn so với số dự án đã hoàn thành trong quý III/2023 là 21 dự án, quý II/2023 là 7 dự án, quý I/2023 là 14 dự án. Sau khi Luật kinh doanh bất động sản, Luật Đất đai được Quốc hội thông qua, các khó khăn pháp lý cho thị trường bất động sản đã từng bước được tháo gỡ, tạo điều kiện cho doanh nghiệp sớm hoàn thành dự án, có dòng tiền để thực hiện đầy đủ nghĩa vụ với nhà đầu tư.

Có thể bạn quan tâm

ESG và lợi nhuận tài chính trên bàn cân của quỹ đầu tư

Theo dõi Nhịp Cầu Đầu Tư

_11zon_271753965.jpg)