Phương án xấu hơn cho nợ xấu

Khi tỉ lệ nợ xấu gần về mức cho phép thì ảnh hưởng của đại dịch khiến thành quả này có nguy cơ bị xóa đi làm lại. Ảnh: Quý Hòa

Bức tranh nợ xấu ngân hàng đã rõ trong mùa báo cáo tài chính quý III do các ngân hàng mới công bố. Số liệu của 27 ngân hàng cho thấy, tính đến ngày 30/9/2021, tổng nợ xấu của 27 ngân hàng ở mức hơn 113.000 tỉ đồng, tăng tới gần 26% so với đầu năm. Trong đó, có tới 19/27 ngân hàng ghi nhận nợ xấu gia tăng, chỉ 8/27 thành viên công bố nợ xấu giảm.

“Trong bối cảnh vừa chống dịch vừa sản xuất vừa đảm bảo an toàn, chắc chắn khó khăn của doanh nghiệp sẽ kéo theo khó khăn của các ngân hàng. Nợ xấu sẽ tăng lên trong thời gian tới”, Tiến sĩ Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng, nhận định.

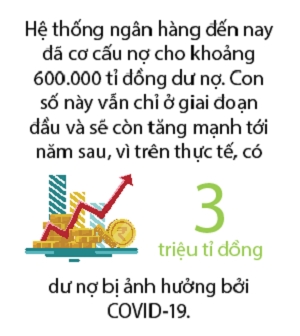

Thời gian qua, Ngân hàng Nhà nước đã ban hành 3 Thông tư 01, 03, 14 quy định về cơ cấu nợ, giãn nợ. “Trên 600.000 tỉ đồng đã được cơ cấu nợ, nhưng đây mới chỉ là số liệu bước đầu. Từ nay đến cuối năm hoặc sang năm 2022, con số này sẽ còn lên cao nữa, do dư nợ bị ảnh hưởng bởi dịch bệnh lên tới hơn 3 triệu tỉ đồng. Và bản chất nợ được cơ cấu là nợ xấu”, ông Hùng nói thêm.

|

Tính đến cuối tháng 8/2021, toàn hệ thống các tổ chức tín dụng đã xử lý được khoảng 1.300 ngàn tỉ đồng nợ xấu. Trong đó, tổng nợ xấu xác định theo Nghị quyết số 42 của toàn hệ thống các tổ chức tín dụng đến ngày 31/8/2021 là 424.100 tỉ đồng, đã xử lý được 364.100 tỉ đồng kể từ ngày 15/8/2017-31/8/2021.

Tuy nhiên, khi tỉ lệ nợ xấu gần về mức cho phép thì ảnh hưởng của đại dịch khiến thành quả này có nguy cơ bị xóa đi làm lại. Đây là một áp lực rất lớn đối với ngành ngân hàng khi phải thực hiện mục tiêu kép, vừa hỗ trợ doanh nghiệp, đảm bảo vốn đầu tư cho nền kinh tế và vừa đảm bảo chất lượng tín dụng, xử lý nợ xấu.

|

| Ngân hàng Nhà nước đã chỉ đạo các ngân hàng tích cực phòng ngừa rủi ro, đẩy mạnh trích lập dự phòng. Ảnh: Qúy Hòa. |

Trong bối cảnh này, Ngân hàng Nhà nước đã chỉ đạo các ngân hàng tích cực phòng ngừa rủi ro, đẩy mạnh trích lập dự phòng. Các ngân hàng được phép trích lập trong 3 năm, mỗi năm tối thiểu 30% nợ cơ cấu lại. Tiến sĩ Nguyễn Trí Hiếu, chuyên gia tài chính, ngân hàng, cho rằng, để kiểm soát rủi ro nợ xấu, ngoài việc chủ động trích lập dự phòng rủi ro cho các khoản nợ xấu và tiềm ẩn nợ xấu thì cần theo dõi chặt diễn biến các khoản nợ. Các ngân hàng cũng nên xem xét lập quỹ dự phòng rủi ro đủ lớn để xử lý các khoản nợ xấu trong tương lai.

Tuy nhiên, đến thời điểm này, nhiều ngân hàng vẫn gặp khó khăn trong trích lập dự phòng, tỉ lệ bao phủ nợ xấu vẫn ở mức thấp. Trong khi đó, Nghị quyết 42 sẽ hết hiệu lực chỉ trong chưa đến một năm nữa, gây áp lực lớn hơn cho công tác xử lý nợ xấu của các tổ chức tín dụng. Cần nhắc lại là Đề án tái cơ cấu gắn với xử lý nợ xấu năm 2016-2020, sự ra đời của Nghị quyết 42 đóng góp nhiều kết quả trong xử lý nợ xấu. Nợ xấu giảm từ 1,99% cuối năm 2017 xuống 1,91% năm 2018, 1,63% năm 2019. Tuy nhiên, đến năm 2020, con số này tăng trở lại lên 1,69% và cuối tháng 9/2021 là 1,9%, gần như trở lại mức ban đầu của năm 2017 do ảnh hưởng nặng nề của dịch bệnh buộc nhiều thành phố phải thực hiện các biện pháp giãn cách kéo dài.

|

Về diễn biến nợ xấu trong hệ thống tài chính của Việt Nam, World Bank cũng cảnh báo Việt Nam cần xây dựng một hệ thống cảnh báo sớm để xác định những nguy cơ tiềm năng ở từng ngân hàng và cả hệ thống. “Điều cần làm nữa là sớm ban hành kế hoạch xử lý nợ xấu, không cho phép gánh nặng nợ xấu kéo dài vì nó có thể hạn chế vai trò hỗ trợ tăng trưởng bao trùm của hệ thống ngân hàng”, báo cáo mới đây của World Bank khuyến nghị.

Do đó, Ngân hàng Nhà nước cho rằng, việc ban hành Luật về xử lý nợ xấu sẽ giúp chính sách xử lý nợ xấu tại Nghị quyết số 42/2017/QH14 được duy trì, giúp các tổ chức tín dụng đẩy nhanh tốc độ xử lý nợ xấu. Trên thực tế, nợ xấu luôn tồn tại cùng với hoạt động cho vay của các tổ chức tín dụng. Do vậy, việc luật hóa các quy định về xử lý nợ xấu là rất cần thiết. Khi đó, lĩnh vực xử lý nợ xấu sẽ có văn bản luật riêng để điều chỉnh, các quy định xử lý nợ xấu sẽ có giá trị pháp lý cao hơn, giúp cho ngành ngân hàng và các cơ quan nhà nước liên quan phối hợp xử lý nợ xấu hiệu quả hơn. Bên cạnh đó, khi có pháp luật về thẩm định giá khoản nợ, thông qua các chợ mua bán nợ, giới đầu tư sẽ an tâm mua, bán các khoản nợ xấu/tài sản bảo đảm; cải thiện cách nhìn đối với hoạt động xử lý nợ xấu của các tổ chức tín dụng.

Theo dõi Nhịp Cầu Đầu Tư

_161056626.png)

_241415258.png)