Thị trường trái phiếu doanh nghiệp “bớt vui” vì nghị định mới

Hình ảnh trái phiếu của các doanh nghiệp. Ảnh: TL.

Nghị định số 81/2020/NĐ-CP quy định về phát hành trái phiếu doanh nghiệp có hiệu lực từ 1.9.2020 đã tác động lớn đến hoạt động phát hành trái phiếu của các doanh nghiệp.

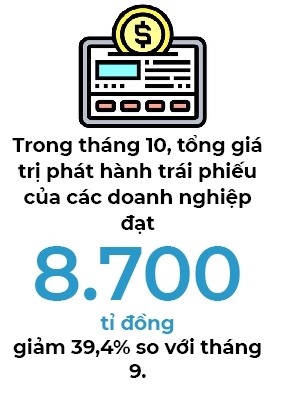

Theo số liệu thống kê của Công ty Chứng khoán KB Việt Nam (KBSV), khối lượng trái phiếu doanh nghiệp phát hành trong tháng 10 tiếp tục suy giảm, với tổng giá trị đạt 8.700 tỉ đồng, giảm 39,4% so với tháng 9 và giảm tới 90% so với tháng cao điểm là tháng 8.

|

KBSV cho rằng thị trường trái phiếu doanh nghiệp hạ nhiệt rõ rệt trong 2 tháng vừa qua khi các quy định mới về siết chặt hoạt động phát hành trái phiếu được quy định tại Nghị định số 81/2020/NĐ-CP có hiệu lực từ 1.9.2020. Do vậy, phần lớn các doanh nghiệp có nhu cầu phát hành trái phiếu doanh nghiệp đều đã đẩy nhanh phát hành trong tháng 8.

Cũng theo số liệu của KBSV, các doanh nghiệp có xu hướng phát hành tập trung ở các kỳ hạn ngắn và trung hạn, trải dài từ 1-15 năm trong đó kỳ hạn 3 năm chiếm giá trị nhiều nhất (3.470 tỉ đồng, chiếm 39,6% tổng giá trị phát hành).

Kỳ hạn phát hành bình quân trong tháng 10 là 4,75 năm, tăng mạnh so với tháng 9 (3,7 năm).

Trong đó, nhóm điện và ngân hàng là 2 nhóm có kỳ hạn phát hành dài nhất trong tháng, với bình quân đạt 9,5 năm và 5,6 năm. Nhóm tài chính và xây dựng có kỳ hạn thấp nhất, chỉ đạt 1 và 2 năm.

Xét về giá trị phát hành, trong tháng 10, nhóm ngân hàng và bất động sản là 2 tổ chức phát hành lớn nhất thị trường và chiếm tới hơn 72,7% tổng giá trị phát hành.

|

Trong đó, nhóm ngân hàng phát hành thành công đạt hơn 3.000 tỉ đồng, với đóng góp chính từ 2 ngân hàng BID và VIB. Nhóm ngành bất động sản ghi nhận giá trị phát hành thành công đạt 3.345 tỉ đồng, chủ yếu từ Công ty Cổ phần Vinpearl (chiếm 66%).

Theo dự báo của KBSV, hoạt động phát hành trái phiếu doanh nghiệp riêng lẻ trong 2 tháng cuối năm sẽ không có nhiều biến động mạnh như quý II/2020.

“Các doanh nghiệp cần huy động vốn nhiều khả năng sẽ quay trở lại sử dụng kênh tín dụng khi Nghị định 81/2020/NĐ-CP siết chặt phát hành trái phiếu riêng lẻ có hiệu lực từ 1.9.2020”, KBSV nhận định.

Bên cạnh đó, tăng trưởng tín dụng 10 tháng đầu năm hiện chỉ ở mức 6,2 %, thấp hơn nhiều so với mục tiêu của Ngân hàng Nhà nước trong năm 2020 (8 – 10%) nên dư địa để các ngân hàng thương mại đẩy mạnh cho vay trong thời gian tới vẫn còn tương đối nhiều.

KBSV cũng cho rằng các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản khó có thể chuyển hướng sang phát hành trái phiếu doanh nghiệp ra công chúng do vướng điều kiện ở Thông tư 75/2004/TT-BTC hướng dẫn phát hành trái phiếu ra công chúng. Trong đó, điều kiện vướng mắt nhất là yêu cầu doanh nghiệp kinh doanh phải có lãi trong năm liền trước năm đăng ký phát hành và đồng thời không có lỗ luỹ kế tính đến năm đăng ký phát hành.

* Có thể bạn quan tâm

► E dè trái phiếu doanh nghiệp

► Ngân hàng lách cửa tín dụng bằng trái phiếu doanh nghiệp?

Theo dõi Nhịp Cầu Đầu Tư

_161056626.png)

_22172174.png)