Vốn nội rót vào M&A ngoại

NutiFood có thể thừa hưởng dữ liệu khách hàng lớn của Cawells trải dài từ Âu sang Á và khu vực Trung Đông. Ảnh: Quý Hòa

Hàng loạt thương vụ M&A với người mua là các ông chủ Việt. Hợp đồng thâu tóm các doanh nghiệp nước ngoài giúp doanh nghiệp Việt gia tăng vị thế thương hiệu tại thị trường trong và ngoài nước.

Mới đây, NutiFood, một hãng sữa lớn của Việt Nam, đã chính thức nắm quyền chi phối Cawells, doanh nghiệp thực phẩm bổ sung ở Thụy Điển. Phía NutiFood không tiết lộ số tiền đầu tư nhưng cho biết tỉ lệ mua lại là 51% cổ phần ở Cawells.

Liên tiếp những thương vụ tỉ USD

Đây là mảnh ghép tiếp theo của NutiFood ở Thụy Điển sau khi công ty này đã đầu tư nhà máy NutiFood Sweden và lập Viện Nghiên cứu Dinh dưỡng NutiFood Thụy Điển. Ông Trần Bảo Minh, Phó Chủ tịch Hội đồng Quản trị NutiFood, cho biết Cawells có danh mục sản phẩm toàn diện dành cho cả người lớn và trẻ em, với 120 sản phẩm sẵn có. Công ty sẽ kết hợp các nguồn thảo dược quý của châu Á như sâm Ngọc Linh, đông trùng hạ thảo để ra mắt nhiều sản phẩm bổ sung dinh dưỡng cho cộng đồng.

|

Ngoài ra, NutiFood có thể thừa hưởng dữ liệu khách hàng lớn của Cawells trải dài từ Âu sang Á và khu vực Trung Đông. Lãnh đạo NutiFood đã nhìn thấy tiềm năng từ thị trường gần 100 triệu dân ở Việt Nam và 5 tỉ dân khắp châu Á nên dự kiến sớm đưa sản phẩm của Cawells tiếp cận người tiêu dùng trong nước lẫn châu Á.

Mặc dù các thương hiệu sữa trong nước thống lĩnh thị trường, nhưng sức ép cạnh tranh từ các thương hiệu nước ngoài vẫn đang hiện hữu. Hiệp định EVFTA sẽ loại bỏ các mức thuế 5-20% đối với các sản phẩm sữa châu Âu trong vòng 3-5 năm tới. Những hãng sữa quốc tế như Abbott, FrieslandCampina, Mead Johnson, Nestlé gây sức ép cạnh tranh lớn cho các đối thủ đầu ngành. Xuất khẩu sẽ trở thành động lực để thúc đẩy tăng trưởng của các hãng sữa nội. Vì vậy, trong ngành sữa, không riêng NutiFood mà Vinamilk cũng từng đầu tư ra nước ngoài, với thương vụ đầu tư 100% vốn vào Vinamilk Europe Spóstka Z Ograniczona Odpowiedzialnoscia (Ba Lan), nắm giữ 22,8% cổ phần của Công ty Miraka Limited (New Zealand), thâu tóm Driftwood (Mỹ) cũng như tiến tới nắm giữ toàn bộ cổ phần tại Angkor Dairy Products (Campuchia).

|

Năm 2019, Vinamilk còn hợp tác với doanh nghiệp Lào và Nhật và hiện nắm giữ hơn 85,5% vốn ở dự án trang trại bò sữa tại cao nguyên Xiêng Khoảng (Lào). Tháng 10/2021, Vinamilk đầu tư 50% vốn để cùng đối tác DMPI lập liên doanh Del Monte - Vinamilk Dairy (Philippines). Vinamilk đang nhắm đến một công ty sữa ở Indonesia. Nếu đúng như kế hoạch, thương vụ có thể mang lại cơ hội tăng trưởng mạnh cho Vinamilk trong vài năm tới.

Ở những ngành khác, doanh nghiệp Việt cũng đã đẩy mạnh các thương vụ M&A vào công ty ngoại. Từ đầu năm 2021 đến nay, Vĩnh Hoàn đã đầu tư vào 2 doanh nghiệp ở nước ngoài là Avant Meats và Shiok Meats. Nếu Shiok Meats (Singapore) là công ty khởi nghiệp đầu tiên trên thế giới sản xuất các loại động vật giáp xác như tôm, cua, tôm hùm từ công nghệ nuôi cấy tế bào thì Avant Meats (Hồng Kông) là công ty sản xuất cá, hải sâm... từ công nghệ tế bào.

Về phía FPT sau khi mua lại RWE IT Slovakia (năm 2014) và đổi tên thành FPT Solvakia, Tập đoàn đã mở rộng được nhóm khách hàng trong lĩnh vực năng lượng. Đến năm 2018, FPT mua 90% cổ phần của Intellinet, công tư vấn công nghệ của Mỹ. Tại thời điểm ấy, Intellinet đã là công ty tư vấn công nghệ phát triển nhanh nhất tại Mỹ với doanh thu năm 2017 khoảng 30 triệu USD và hơn 200 khách hàng, gồm cả những khách hàng trong danh sách Fortune 500. Ông Trương Gia Bình, Chủ tịch Hội đồng Quản trị của FPT, từng chia sẻ: “Thương vụ này đã giúp FPT nâng tầm vị thế công nghệ, trở thành đối tác cung cấp các dịch vụ công nghệ tổng thể với giá trị cao hơn và toàn diện hơn cho khách hàng, từ khâu tư vấn chiến lược, thiết kế đến triển khai, bảo hành bảo trì, đặc biệt trong các dự án chuyển đổi số“.

|

| Dây chuyền sản xuất cà phê của NutiFood. Ảnh: TL |

Riêng Viettel đã tiến ra nước ngoài bằng cách thông qua Viettel Cambodia (Metfone) mua lại giấy phép, hệ thống trạm phát và cơ sở hạ tầng của Beeline - nhà cung cấp dịch vụ di động lớn thứ 4 tại Campuchia; mua lại 60% vốn của Công ty Viễn thông Teleco (Haiti) để tạo ra Natcom. Con đường lập Lumitel ở Burundi, Movitel ở Mozambique, Telemor ở Đông Timor, Mytel ở Myanmar... của Viettel cũng đi theo cách tương tự.

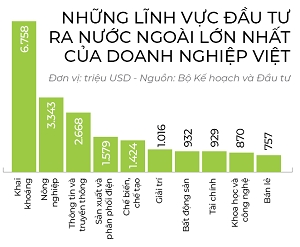

Vingroup từng thâu tóm 51% công ty smartphone BQ của Tây Ban Nha và mua lại Trung tâm thử nghiệm xe Lang Lang ở bang Victoria (Úc). Hay năm 2020, Masan High-Tech Materials, công ty con của Tập đoàn Masan, đã chi hơn 40 triệu USD để mua lại nền tảng kinh doanh vonfram của H.C. Starck (Đức) cho mục đích sở hữu nhiều trung tâm sản xuất tiên tiến ở EU, Bắc Mỹ, châu Á. Tính đến tháng 7/2022, theo Bộ Kế hoạch và Đầu tư, Việt Nam đã có 1.576 dự án đầu tư ra nước ngoài còn hiệu lực với tổng vốn đầu tư hơn 21,57 tỉ USD.

Tìm cơ hội lớn ở bên ngoài

Đối với nhiều doanh nghiệp, khi đã chiếm thị phần đủ lớn trong nước, thị trường nước ngoài là một bước đi quan trọng để duy trì tăng trưởng, xây dựng hình ảnh ngày càng chuyên nghiệp hơn, uy tín hơn trên toàn cầu.

Tận dụng cơ chế ưu đãi của nước sở tại ở thời điểm khó khăn này cũng sẽ giúp doanh nghiệp Việt Nam đầu tư thuận lợi, nhất là trong bối cảnh một số ngành nghề trong nước có thể đã bão hòa. Đặc biệt, với hàng loạt hiệp định thương mại tự do, doanh nghiệp Việt Nam cũng có nhiều thuận lợi để mang vốn đầu tư ra nhiều quốc gia nhằm tận dụng các chính sách ưu đãi tại đó. Việc đầu tư ra nước ngoài có trọng điểm và đúng hướng đã đem lại lợi ích to lớn cho doanh nghiệp Việt. Chẳng hạn, nhờ mua lại RWE IT Slovakia, FPT ký được những hợp đồng giá trị như hợp đồng trị giá hàng chục triệu USD trong vòng 5 năm với công ty mẹ RWE, hợp đồng 100 triệu USD với Innogy SE. Thương vụ mua lại Intellinet cũng đã giúp FPT đạt tăng trưởng đột biến về giá trị hợp đồng thực hiện tại Mỹ.

Riêng mảng quốc tế của Viettel (Viettel Global) sau 15 năm tiến ra thế giới đã đạt 58,7 triệu thuê bao và đứng Top 1 về thuê bao tại Myanmar, Campuchia, Lào, Đông Timor, Burundi. Năm 2021, hầu hết các thị trường Viettel đầu tư đều tăng trưởng doanh thu cao 2 con số như Movitel tại Mozambique tăng 31%; Halotel tại Tanzania tăng 24%; Lumitel tại Burundi tăng 20%; Natcom tại Haiti tăng 18%... Đến nửa đầu năm 2022, Viettel Global đạt 11.287 tỉ đồng doanh thu hợp nhất (tương đương 480 triệu USD), tăng 19% so với cùng kỳ; lợi nhuận gộp tăng gần gấp rưỡi; tỉ suất lãi gộp trên doanh thu đạt gần 47%.

|

| FPT đẩy mạnh M&A ra nước ngoài để tiến nhanh hơn trong chuỗi giá trị. Ảnh: indexmag.sk |

Đối với Vinamilk, bất chấp tác động bởi dịch bệnh COVID-19, doanh thu thuần năm 2021 tại các chi nhánh nước ngoài đạt 3.589 tỉ đồng, tăng 11% so với cùng kỳ. Tính luôn cả xuất khẩu, Vinamilk đã xuất sang 57 nước và đạt doanh thu thị trường quốc tế hơn 9.700 tỉ đồng. Đặc biệt, trong quý III/2021, Vinamilk đã xuất khẩu lô hàng đầu tiên qua liên doanh Del Monte - Vinamilk Dairy, đánh dấu bước tiến mới của hãng sữa Việt này ở thị trường Philippines.

Lãnh đạo Vinamilk cho biết, Công ty ưu tiên tìm kiếm cơ hội M&A với các công ty sữa tại những quốc gia khác nhằm mở rộng thị trường và tăng doanh số. Vinamilk cũng chuyển đổi từ xuất khẩu hàng hóa truyền thống sang hình thức hợp tác sâu với các đối tác phân phối tại những thị trường trọng điểm mới.

Chẳng hạn, Vinamilk hợp tác với đối tác để đưa sản phẩm trà sữa Vinamilk Happy bày bán rộng rãi tại 1.500 cửa hàng tiện lợi Ministop ở Hàn Quốc. Hay Vinamilk cùng đối tác đưa sản phẩm sữa đặc Ông Thọ bán tại siêu thị và kênh thương mại điện tử Trung Quốc. Với các thị trường như Trung Đông và châu Phi, Vinamilk nghiên cứu phát triển nhiều sản phẩm chuyên biệt như sản phẩm bột dinh dưỡng hương vị chà là. Vinamilk xác định, giai đoạn 2022-2026 sẽ khai thác cơ hội kinh doanh tại các thị trường mới thông qua hoạt động M&A hoặc đầu tư mạo hiểm.

Có thể thấy, M&A ra nước ngoài còn thúc đẩy đa dạng hóa sản phẩm cũng như tìm kiếm cơ hội kinh doanh mới. Theo khảo sát của Nielsen, NutiFood dù dẫn đầu với 22% thị phần ở phân khúc sữa dành cho trẻ suy dinh dưỡng thấp còi với dòng sữa GrowPLUS+ nhưng vẫn đang thua cách biệt Vinamilk, cũng thua Abbott, VitaDairy trong mảng sữa bột và thua Mộc Châu Milk, TH True Milk, FrieslandCampina trong mảng sữa nước.

Những năm gần đây, tăng trưởng của ngành sữa bột lẫn sữa nước đã có dấu hiệu chững lại. Trong khi đó, lĩnh vực thực phẩm bổ sung mà NutiFood nhắm đến qua thương vụ đầu tư vào Cawells lại có quy mô lên tới 6 tỉ USD (theo Cục An toàn Thực phẩm). Theo Euromonitor, đây cũng là ngành tăng trưởng hấp dẫn, khoảng 20%/năm. Ở quy mô toàn cầu, thị trường thực phẩm chức năng có thể đạt đến 320 tỉ USD, theo Statista.

|

Vĩnh Hoàn cũng đang nhắm đến mảng thực phẩm nhân tạo khi đầu tư vào Shiok Meats và Avant Meats. Đây là lĩnh vực có nhiều triển vọng. Theo FAO, khi thế giới chạm đến ngưỡng 9,7 tỉ người vào năm 2050, việc vẫn dùng phương thức chăn nuôi hiện tại để cung cấp đủ thịt cho toàn cầu (dự kiến đạt 470 triệu tấn/năm) sẽ đẩy thế giới vào chỗ gia tăng phá rừng lên gấp đôi và khiến lượng khí thải nhà kính tăng thêm 77%. Vì thế, bài toán tạo ra thịt nhân tạo không chỉ để giải quyết cấp bách nhu cầu thực phẩm toàn cầu mà còn bảo vệ môi trường, tài nguyên. AT Kearney dự báo, đến năm 2040, khoảng 35% lượng thịt tiêu thụ sẽ đến từ nuôi cấy tế bào và 25% từ các sản phẩm gốc thực vật.

Bà Nguyễn Ngô Vi Tâm, CEO Vĩnh Hoàn, cho biết: “Avant Meats mang đến cơ hội để doanh nghiệp đa dạng hóa danh mục sản phẩm trong tương lai nhằm cung cấp thêm sự lựa chọn, đáp ứng nhu cầu và xu hướng tiêu dùng mới”. Ngoài ra, các quốc gia trọng điểm mà Shiok Meats và Avant Meats nhắm đến để đẩy mạnh thương mại hóa sản phẩm trong thời gian tới đều là những thị trường tiềm năng của Vĩnh Hoàn.

Ông Nguyễn Thế Phương, Phó Tổng Giám đốc FPT, cho biết: “Với thị trường nước ngoài, FPT sẽ tiến hành M&A các công ty tư vấn để tiến nhanh hơn trong chuỗi giá trị”.

Riêng Viettel, bên cạnh các dịch vụ viễn thông truyền thống (thoại, SMS, Data, VAS), sẽ hướng tới mô hình cung cấp hệ sinh thái sản phẩm, dịch vụ số đa dạng với các sản phẩm triển vọng như ví điện tử, xổ số điện tử, thương mại điện tử... Trước mắt, dịch vụ số Lumiloto của Viettel tại Burundi đã gồm LumiCash (ví điện tử), LumiCloud (B2B Solution), LumiTV (OTT TV). Hay MyID của Viettel ở Myanmar đã đạt 14 triệu người dùng, giữ vị trí số 1 tại đây.

Ví điện tử U-Money của Viettel tại Lào đã cán mốc 1,5 triệu thuê bao, tăng gấp 3 lần so với năm 2020 và gấp 1,2 lần số lượng thẻ ATM do toàn bộ ngân hàng Lào phát hành. Theo các chuyên gia, kinh doanh kết hợp sẽ mang lại cho Viettel Global nhiều lợi thế và cơ hội tăng trưởng mạnh trong những năm tới.

Thận trọng với M&A xuyên quốc gia

Áp lực mở cửa trước các hiệp định thương mại tự do thế hệ mới cũng là động lực để doanh nghiệp Việt mạnh dạn bước ra khỏi sân nhà, mở rộng đầu tư kinh doanh ở nước ngoài. Với kim ngạch xuất nhập khẩu vượt 668,5 tỉ USD, Việt Nam trở thành 1 trong 20 nền kinh tế có quy mô thương mại lớn nhất thế giới. Luật Ðầu tư (sửa đổi) có hiệu lực từ ngày 1/1/2021 cũng tạo cơ hội thuận lợi thúc đẩy, hỗ trợ hoạt động đầu tư ra nước ngoài của doanh nghiệp Việt.

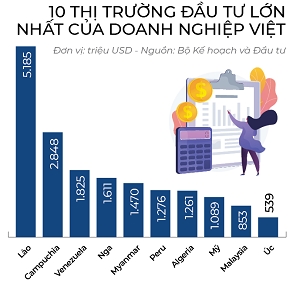

Theo Bộ Kế hoạch và Đầu tư, trong 9 tháng năm 2022, tổng vốn đầu tư của Việt Nam ra nước ngoài cấp mới và điều chỉnh đạt gần 398,3 triệu USD, bằng 69,6% cùng kỳ năm 2021. Thị trường dẫn đầu nhận vốn đầu tư từ Việt Nam là Lào với 4 dự án đầu tư mới và 3 dự án điều chỉnh vốn, tổng vốn đăng ký đạt 66,42 triệu USD, chiếm 16,7% tổng vốn đầu tư. Đứng thứ 2 là Singapore với gần 41,5 triệu USD, chiếm gần 10,4% tổng vốn đầu tư. Tiếp theo lần lượt là Mỹ, Đức, Hà Lan...

M&A ra nước ngoài là xu hướng tất yếu của những công ty có chiến lược vươn tầm thế giới. Nhưng đây không phải là câu chuyện dễ dàng. Gần 10 năm trước, Viettel từng tham gia đấu thầu với hy vọng đặt chân vào thị trường viễn thông Myanmar. Tuy nhiên, Myanmar đã chọn Telenor (Na Uy) và Ooredoo (Qatar). Viettel đành tìm con đường khác. Sau hơn 1 năm chờ đợi, hy vọng đến với Viettel khi công ty cung cấp internet Yatanarpon Teleport (YTP) xin được giấy phép thứ 4.

|

| Vinamilk xác định, giai đoạn 2022-2026 sẽ khai thác cơ hội kinh doanh tại các thị trường mới thông qua hoạt động M&A hoặc đầu tư mạo hiểm. Ảnh: TL |

Một lãnh đạo cấp cao của Viettel đã bay sang Myanmar, “nằm vùng” tới 4 tháng mới chốt được thương vụ liên doanh với YTP. Tuy nhiên, không lâu sau, Chính phủ Myanmar hủy việc cấp giấy phép thứ 4 cho YTP. Đây là một cú sốc lớn nhưng Viettel vẫn không bỏ cuộc. 2 năm sau (tháng 8/2016), Viettel hợp tác với Star High và MNTH lập liên doanh mang thương hiệu Mytel. Trong đó, Viettel nắm 49% trong tổng 2 tỉ USD vốn đầu tư liên doanh. Tháng 1/2017, Viettel chính thức nhận được giấy phép đầu tư từ Myanmar. Đến nay, Mytel của Viettel ở Myanmar đã vươn lên vị trí dẫn đầu về thị phần thuê bao di động lẫn dịch vụ internet có dây và trở thành thị trường có khách hàng, doanh thu lớn nhất của Viettel Global.

FPT cũng mất gần 2 năm làm thủ tục và phải đi đường vòng, tức phải thông qua một công ty con của FPT ở Đức để thực hiện M&A ra nước ngoài. Tương tự, Vĩnh Hoàn đã đầu tư vào Avant Meats và Shiok Meats thông qua công ty con là Vinh Technology tại Singapore.

|

Rủi ro pháp lý là vấn đề các công ty phải cân nhắc khi M&A ra nước ngoài. Bên cạnh đó, báo cáo của Baker & McKenzie từng nêu lên vấn đề văn hóa doanh nghiệp quyết định lớn nhất đến thành bại trong các thương vụ M&A xuyên quốc gia. Ông Nguyễn Công Ái, Phó Tổng Giám đốc KPMG Việt Nam, đặc biệt lưu ý đến tính phức tạp của những thương vụ M&A và nhắc các ông chủ doanh nghiệp Việt Nam cần tiến hành bài bản các bước đánh giá cơ hội cũng như quản trị rủi ro trước khi quyết định đầu tư. Còn theo PwC, để duy trì lợi thế cạnh tranh, các nhà giao dịch thương vụ nên đề phòng những yếu tố tiềm ẩn trong giao dịch như sự biến động của thị trường tài chính và nền kinh tế vĩ mô.

Thất bại của SAIC, hãng ô tô lâu đời ở Trung Quốc, là một ví dụ điển hình của rủi ro biến động kinh tế khi đầu tư nắm 49% cổ phần tại Ssangyong (Hàn Quốc). Ssangyong lúc đó nợ nần bủa vây nhưng là thương hiệu lớn thứ 4 ở Hàn Quốc, chiếm 10% thị phần và có những mẫu xe ăn khách. Mua lại Ssangyong, SAIC đã nghĩ đến khả năng có thể nâng cao năng lực phát triển ô tô của mình và giúp Công ty thâm nhập vào thị trường Mỹ, châu Âu... Nhưng diễn biến thực tế đã không xảy ra như mong đợi của SAIC vì 2006-2008 là giai đoạn khủng hoảng kinh tế toàn cầu, với giá xăng tăng đột biến, nhu cầu mua ô tô giảm mạnh và doanh thu của Ssangyong đã liên tục sụt giảm thê thảm. Ssangyong đệ đơn xin phá sản, còn SAIC gần như không thu được khoản lời nào sau 5 năm đầu tư vào Ssangyong với tổng vốn rót gần 618 triệu USD.

|

| Ảnh: aquaculturemag.com |

Thách thức khác liên quan đến nguồn lực tài chính, như Vinamilk đã tốn hàng chục triệu USD cho mỗi thương vụ thâu tóm doanh nghiệp ngoại. Chưa kể đến các khoản đầu tư sau đó. Vì thế, hầu hết các công ty đều phải dựa vào vốn vay. Nhưng vay nợ khủng để “chơi lớn” như D’Long (Trung Quốc) lại rất rủi ro. Trong thương vụ mua lại Murray, một trong những nhãn hiệu hàng đầu về thiết bị điện ngoài trời ở phương Tây lúc ấy, D’Long đã dùng vốn hỗ trợ từ GE Capital lên tới 400 triệu USD.

Vì thế, năm 2004, khi Murray gặp vấn đề về chất lượng sản phẩm phải thu hồi hàng trăm ngàn đầu máy kéo do bình nguyên liệu có những vết nứt lớn, danh tiếng Murray bị tổn hại và doanh thu tụt dốc. Về phía D’Long không còn nguồn lực tài chính hỗ trợ do Trung Quốc tăng lãi suất, giảm cung tiền để hạ nhiệt nền kinh tế. Để tiếp tục hoạt động, D’Long dùng cách bất hợp pháp để nâng giá cổ phiếu của Công ty. Cơ quan quản lý Trung Quốc đã liệt D’Long vào danh sách các công ty có độ rủi ro cao nhất khiến tất cả các ngân hàng từ chối cho tập đoàn này vay thêm. Cuối năm 2004, Murray đành nộp đơn xin bảo lãnh phá sản.

Để tránh đi vào những vết xe đổ kể trên, Vinamilk rất cẩn trọng. Tất cả các thương vụ M&A ra nước ngoài của Vinamilk đều lựa chọn trên cơ sở xác định ngành cốt lõi mạnh nhất của mình (sữa) và tìm hiểu kỹ lưỡng đối tác. Chẳng hạn, nhà máy Driftwood là một trong những nhà sản xuất sữa lớn nhất tại California (Mỹ). Mua lại Driftwood, Vinamilk có thể trở thành nhà cung cấp sữa cho hệ thống trường học theo chương trình sữa học đường của Los Angeles. Hoặc Angkor Dairy Products trước khi được Vinamilk rót vốn đã là nhà phân phối của Vinamilk tại Campuchia. Dù hiểu rõ đối tác, bước đi của Vinamilk cũng thận trọng cho đến khi thấy rõ tiềm năng hiệu quả thì mới tiến đến đầu tư 100% vốn, để làm chủ hoàn toàn nhà máy.

|

Ông Andrea Guerzoni, Phó Chủ tịch EY toàn cầu, Lãnh đạo Bộ phận Chiến lược và Giao dịch Tài chính, cho biết: “Nhu cầu thực hiện M&A xuyên quốc gia vẫn rất lớn, nhưng các CEO ngày càng thận trọng hơn trong lựa chọn đối tác cho các thương vụ. Họ ưu tiên mở rộng hoạt động sản xuất và theo đuổi những giao dịch tài chính trong biên phí thấp hơn, thay vì thực hiện chiến lược mở rộng toàn cầu một cách thuần túy”.

Theo dõi Nhịp Cầu Đầu Tư

_88272.png)