Tiki tìm gì ở Singapore?

Tiki không phải là đơn vị đầu tiên gọi vốn thông qua pháp nhân ở Singapore. Có thể kể đến các doanh nghiệp khác như Seedcom, Telio, Base...

Công ty Cổ phần Tiki vừa công bố chuyển nhượng 90,5% cổ phần cho Tiki Global, được thành lập ở Singapore. Sau khi chuyển nhượng, công ty Singapore này sẽ nắm quyền kiểm soát Tiki, được biết đến ở Việt Nam thông qua sàn thương mại điện tử cùng tên và các dịch vụ khác như giao nhận, trading... Động thái này diễn ra không lâu sau khi Tiki phát đi thông báo huy động 1.000 tỉ đồng trái phiếu với lãi suất 13%/năm.

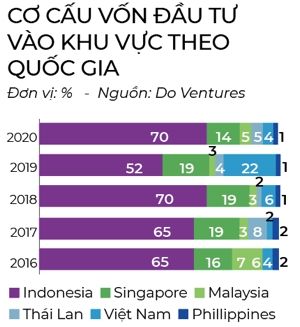

Việc bán cổ phần cho công ty Singapore được cho là để thuận tiện cho việc gọi vốn trong thời gian tới. Trước đó, đã có thông tin Tiki cần huy động từ 150-200 triệu USD trong vòng gọi vốn tiếp theo. Việc chọn Singapore là có mục đích, theo website Tech in Asia, vì trong Top 10 quỹ đầu tư mạo hiểm năng động nhất thời gian qua thì một nửa có trụ sở ở Singapore.

Không khó để nhận biết, vốn đầu tư là điều Tiki đang cần trong cuộc chiến thương mại điện tử ở Việt Nam với Lazada (Alibaba - Trung Quốc) và Shopee (Sea - Singapore). Tính đến thời điểm hiện tại, Tiki đã huy động được tổng cộng 190,7 triệu USD. Tuy nhiên, con số này là muối bỏ bể so với 2 tỉ USD Alibaba bỏ vào Lazada hay Shopee của Sea (theo Tech In Asia, chỉ trong năm 2019 Sea đã đầu tư hơn 700 triệu cho Shopee).

Tiki không phải là đơn vị đầu tiên gọi vốn thông qua pháp nhân ở Singapore. Có thể kể đến các doanh nghiệp khác như Seedcom, Telio, Base... Câu hỏi được quan tâm nhất là dòng tiền các nhà đầu tư vào Tiki, hay các công ty Việt Nam có pháp nhân từ Singapore đến từ đâu?

Hai quốc gia cạnh tranh rất mạnh trong cuộc chiến công nghệ toàn cầu là Mỹ và Trung Quốc, cả 2 dùng các quỹ đầu tư mạo hiểm để mở rộng hệ sinh thái. Các quỹ đầu tư ở Mỹ, kể từ năm 2018, đang chuyển dịch đầu tư vào thị trường châu Âu. Theo website Sifted, vốn đầu tư mạo hiểm vào châu Âu đã tăng lên 6 lần trong vòng 10 năm qua. Năm 2019, con số đầu tư vào các startup ở đây là 34,3 tỉ USD, năm 2020 do ảnh hưởng dịch bệnh nên chỉ còn xấp xỉ 24 tỉ USD.

|

Các nhà đầu tư ở Mỹ ngày càng quan tâm đến châu Âu, gần đây nhất là việc Sequoia (đã tham gia đầu tư vào Apple, Google, YouTube...) mở văn phòng ở London (Anh). Trong mắt người Mỹ, châu Âu vẫn là khu vực đầu tư hấp dẫn về giá để đạt được các doanh nghiệp ấn tượng.

Các nhà đầu tư Mỹ thận trọng hơn sau các bong bóng như WeWork và cảm thấy quá chán nản trong việc giữ chân nhân sự, vốn di chuyển thường xuyên ở Thung lũng Silicon để đuổi theo các công ty kỳ lân thế hệ mới.

Trong khi đó, Đông Nam Á, là thị trường chiến lược của các nhà đầu tư Trung Quốc. Theo Refinitiv, chỉ trong 7 tháng đầu năm 2019, tổng số tiền đầu tư của các quỹ mạo hiểm Trung Quốc ở Đông Nam Á đã tăng 8 lần so với cung kỳ, với giá trị hơn 1,7 tỉ USD.

Năm 2019, các quỹ đầu tư của Trung Quốc đã đầu tư hơn 7.600 công ty ở Đông Nam Á. Con số này năm 2020 giảm còn 4.000 vụ vì ảnh hưởng dịch bệnh nhưng dự kiến tăng trở lại vào năm nay.

|

Có 2 nguyên nhân dẫn đến việc này. Thứ nhất, GDP Trung Quốc tăng trưởng chậm đáng kể và thị trường Trung Quốc đã khá chật hẹp với các kỳ lân hiện hữu (khoảng 206 kỳ lân) nên các nhà đầu tư muốn tìm vùng đất mới để khai thác.

Thứ 2 là trong căng thẳng Mỹ - Trung, Trung Quốc từng dành hết sự quan tâm cho Ấn Độ bằng việc bơm 4 tỉ USD cho 90 công ty khởi nghiệp ở quốc gia này. Tuy nhiên, căng thẳng giữa Trung Quốc và Ấn Độ, đồng minh của Mỹ đã dẫn đến làn sóng tẩy chay hàng loạt buộc các quỹ đầu tư mạo hiểm của Trung Quốc phải tìm thị trường khác. Ở Đông Nam Á, Indonesia và Việt Nam là 2 quốc gia đang được các nhà đầu tư quan tâm vì tốc độ tăng trưởng của nền kinh tế số ấn tượng với mức 23% và 29%.

Các quỹ đầu tư của Trung Quốc có xu hướng trở thành một nhánh của các công ty công nghệ hàng đầu Trung Quốc là Baidu, Alibaba và Tencent, được biết đến với cái tên là BAT. Khi một trong những công ty lớn này đầu tư vào một công ty khởi nghiệp, thì công ty khởi nghiệp đó có thể tham gia vào hệ sinh thái khởi nghiệp độc đáo của công ty họ. Những gã khổng lồ công nghệ này sau đó hình thành “phe cánh” của riêng họ gồm các công ty nhỏ ở nước ngoài.

Mỗi công ty nhỏ đều có quyền truy cập vào các nền tảng truyền thông xã hội và thanh toán của công ty mẹ công nghệ Trung Quốc nhưng bị loại trừ khỏi các nền tảng của đối thủ cạnh tranh, cụ thể là các công ty cùng lĩnh vực của Mỹ. Việc tham gia vào một trong những “phe” của các công ty này là điều hấp dẫn đối với một công ty nhỏ có tham vọng phát triển. Điều này cũng có thể sẽ diễn ra tương tự nếu các công ty khởi nghiệp được đầu tư bởi các công ty công nghệ của Mỹ là Google, Apple, Facebook và Amazon hay còn gọi là GAFA. Tuy nhiên, các quỹ của Mỹ vẫn đang bận rộn với thị trường châu Âu.

Nhìn chung, Chính phủ Việt Nam cần có các động thái hỗ trợ các doanh nghiệp khởi nghiệp về tiếp cận vốn và mở rộng thị phần ở Đông Nam Á trong bối cảnh hiện nay.

Theo dõi Nhịp Cầu Đầu Tư

_21353517.png)

_241415258.png)