Trợ lực SK Group trong Pharmacity

Nhiều người lo ngại Pharmacity đang “đốt tiền” và có thể hao tổn trước khi hoàn thành mục tiêu.

Theo thông tin mới nhất, Pharmacity đã chính thức có người đại diện pháp luật khác. Ông Nguyễn Như Nam, Giám đốc Đầu tư của SK Group, sẽ thay thế ông Christopher Randy Stroud (Chris Blank), nhà sáng lập kiêm Tổng Giám đốc Pharmacity, để trở thành người đại diện pháp luật ở đây.

Từ tháng 11 năm ngoái, tờ DealStreetAsia đã đưa tin, SK Group đang thực hiện những bước đàm phán cuối cùng để rót 100 triệu USD vào Pharmacity. Đến cuối tháng 7/2022, theo báo cáo sở hữu cập nhật, SK Group là cổ đông nước ngoài lớn nhất, nắm 14,5% cổ phần tại Maroon Bells - công ty mẹ của Pharmacity.

SK Group, một trong những tập đoàn lớn nhất Hàn Quốc, không phải là cái tên xa lạ ở Việt Nam. Trong mảng y dược, SK từng đầu tư vào Imexpharm và trở thành cổ đông lớn nhất tại công ty này. Ở lĩnh vực bán lẻ, SK Group cũng đã rót hàng tỉ USD vào Vingroup, Masan cùng các công ty con của Masan như The CrownX, VinCommerce...

|

Với quyết định tham gia vào Pharmacity, SK Group nhắm đến mảng bán lẻ dược phẩm. Đây là lĩnh vực có nhiều triển vọng. Theo dự báo của BMI, quy mô ngành dược của Việt Nam có thể lên đến 16,1 tỉ USD vào năm 2026. Riêng thị trường bán lẻ dược phẩm có quy mô khoảng 7-8 tỉ USD và dự báo sẽ còn tăng trưởng ở mức 2 con số vào các năm tới. Trong khi đó, bán lẻ dược phẩm ở Việt Nam chủ yếu nằm trong tay các nhà thuốc bệnh viện. Gần 60.000 nhà thuốc bên ngoài chỉ chiếm thị phần khoảng 1/3. Riêng các chuỗi bán lẻ dược phẩm còn thấp hơn, với tổng nhà thuốc chưa tới 3.000, tức khoảng 5-7% thị phần.

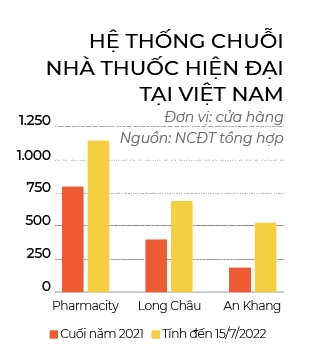

Trong bối cảnh các chuỗi bán lẻ dược phẩm lớn như An Khang, Long Châu đều tăng tốc mở chuỗi cũng như khẳng định sớm có lãi, cách thức của Pharmacity khá khác biệt. Pharmacity ưu tiên mục tiêu mở rộng quy mô hơn, từ gần 1.100 nhà thuốc tính đến giữa tháng 8/2022 sẽ tăng lên 5.000 nhà thuốc vào năm 2025. Ông Chris Blank từng chia sẻ: “Pharmacity muốn 50% người dân Việt Nam có thể tiếp cận nhà thuốc Pharmacity trong vòng 10 phút lái xe”. Pharmacity đặt tham vọng đạt doanh thu hơn 3 tỉ USD.

Để đạt các mục tiêu này, Pharmacity cần đến nguồn tài chính lớn. Ba năm trước, Pharmacity từng được Mekong Capital rót vốn đầu tư với số tiền không tiết lộ. Sau đó, chuỗi nhà thuốc này gọi vốn thành công 730 tỉ đồng (tương đương 31,8 triệu USD) trong vòng Series C. Tiếp đến, công ty mẹ của Pharmacity cũng phát hành hơn 1.000 tỉ đồng trái phiếu. Nay thêm sự hiện diện của SK Group, Pharmacity càng thêm nguồn lực để thực hiện tham vọng của mình.

|

Với sự hậu thuẫn từ các nhà đầu tư và công ty mẹ, Pharmacity dễ dàng mở rộng quy mô tạo ra ưu thế trước các đối thủ. Tuy nhiên, đầu tư cao, chi tiền đậm khiến Pharmacity thua lỗ. Năm 2020, Pharmacity lỗ đến 421 tỉ đồng, gấp đôi con số của năm 2019. Đến năm 2021, Pharmacity tiếp tục lỗ hơn 363 tỉ đồng. Tổng lỗ lũy kế cuối năm 2021 của Pharmacity đã lên đến 1.374 đồng.

Nhiều người lo ngại Pharmacity đang “đốt tiền” và có thể hao tổn trước khi hoàn thành mục tiêu. Bởi vì, dù Pharmacity có lợi thế của người tiên phong và đang dẫn đầu về mạng lưới, nhưng bán lẻ dược phẩm là ngành dễ bị xoay chuyển thế cục với nhiều đối thủ lớn. Mô hình chú ý vào tính tiện lợi của Pharmacity cũng đang tỏ ra chưa hiệu quả như các mô hình chú trọng đến thuốc. Bằng chứng, như chia sẻ của bà Nguyễn Bạch Diệp, CEO của FRT, tại Đại hội đồng cổ đông, với chiến lược tập trung vào thuốc nhiều hơn, chuỗi Long Châu đã có những cửa hàng đạt doanh số 10 tỉ đồng/tháng. Trong khi đó, theo tính toán từ lãnh đạo chuỗi An Khang, chỉ cần doanh số mỗi cửa hàng khoảng 600 triệu đồng/tháng, Công ty đã có lãi.

|

| Ba năm trước, Pharmacity từng được Mekong Capital rót vốn đầu tư với số tiền không tiết lộ. Ảnh: Quý Hoà. |

Khó khăn khác cho Pharmacity là chuỗi nhà thuốc chỉ mới tập trung vào các khu chung cư, căn hộ, khu vực phát triển tại các thành phố lớn. Pharmacity phải vươn hoạt động đến các vùng nông thôn, tỉnh lẻ mới có thể cạnh tranh với các quầy thuốc truyền thống.

Dù vậy, bước đi của Pharmacity có chỗ tự tin mới có thể thuyết phục được các tổ chức đầu tư rót vốn. Thực tế, Pharmacity đang tổ chức mô hình bán lẻ dược phẩm theo cách đón đầu xu hướng. Theo các khảo sát, xu hướng tiêu dùng là ưu tiên trải nghiệm và sự thuận tiện khi mua sắm. Ngoài ra, trong bán lẻ dược phẩm, mô hình cung cấp các sản phẩm phòng bệnh, như cách Pharmacity đang đi mới là mô hình chuẩn mực và đem lại tỉ suất lợi nhuận cao nhất.

Chính lãnh đạo FRT từng thừa nhận, Long Châu trong tương lai cũng sẽ phát triển theo mô hình như Pharmacity, nghĩa là gia tăng các loại mỹ phẩm - thực phẩm chức năng - thực phẩm dinh dưỡng. Tuy nhiên, vì hiện tại người tiêu dùng Việt Nam chỉ mới có nhu cầu chữa bệnh nên Long Châu ưu tiên vào thuốc, cạnh tranh bằng số lượng thuốc và giá hơn là chú ý các sản phẩm phòng bệnh, chăm sóc sức khỏe.

Theo dõi Nhịp Cầu Đầu Tư

_2143485.jpg)

_11533769.png)