Ngân hàng giảm tốc tăng trưởng

_11833206.jpg)

Ảnh: T.L

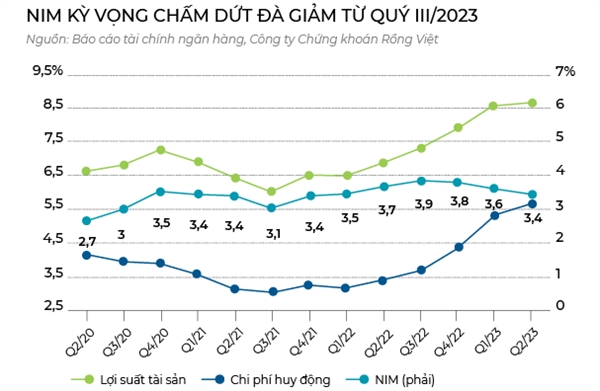

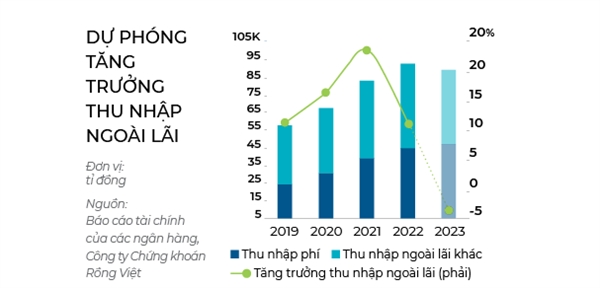

Sau giai đoạn tăng trưởng mạnh mẽ, lợi nhuận của ngành ngân hàng đã chậm lại rõ nét trong nửa đầu năm 2023 do ảnh hưởng sâu sắc từ cuộc đua lãi suất huy động và nhu cầu tín dụng sụt giảm. Đáng chú ý, khả năng sinh lời của các ngân hàng niêm yết chậm lại trong bối cảnh khó khăn chung của toàn thị trường.

Lợi nhuận phân hóa

Trong báo cáo cập nhật triển vọng ngành ngân hàng vừa công bố, bộ phận nghiên cứu của VDSC, ACBS, TPS đồng loạt dự báo lợi nhuận toàn ngành ngân hàng tăng trưởng khoảng 10% so với năm 2022; tăng trưởng tín dụng đạt mức 10-12%.

|

Báo cáo của VCBS dự báo sẽ xuất hiện sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng với một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm trong trường hợp thị trường bất động sản và tình hình vĩ mô thế giới xấu đi khiến tín dụng chậm lại và khả năng trả nợ của khách hàng khó hồi phục.

Tín dụng tăng thấp

Theo số liệu từ Ngân hàng Nhà nước, tính đến cuối tháng 7/2023 tín dụng tăng 4,56% so với đầu năm và tăng 9% so với cùng kỳ. Đây là mức tăng thấp trong nhiều năm khi đóng góp tăng trưởng tín dụng đều cho thấy sự chậm lại ở hầu hết các lĩnh vực sản xuất kinh doanh.

Tín dụng liên quan đến bất động sản là động lực của tổng tăng trưởng tín dụng trong nhiều năm qua, chiếm khoảng 20% dư nợ tín dụng. Cú sốc của thị trường khiến tín dụng bất động sản tăng thấp hơn so với tăng trưởng tín dụng chung. Trong đó, tín dụng bất động sản phát sinh từ nhu cầu vay mua nhà, vốn chiếm phần lớn (65% dư nợ) trong 6 tháng đầu năm lại giảm 1,12%. Đây là năm đầu tiên xuất hiện xu hướng giảm trong 3 năm gần đây.

|

Mặc dù vậy, lãi suất cho vay đối với các khoản vay mua nhà trở về mức ưu đãi, các dự án sắp chào bán vào cuối năm nay được dự báo có thể tiếp tục là động cơ thúc đẩy nhu cầu tín dụng của các nhà phát triển và cá nhân trong nửa sau năm 2023 và 2024.

Các chuyên gia của Công ty Chứng khoán ACBS dự báo tăng trưởng tín dụng toàn ngành sẽ phục hồi ở mức khoảng 12% cho cả năm 2023 (thấp hơn 14,5% của năm 2022) khi: (1) nhu cầu tín dụng vào các ngành nghề công nghiệp, sản xuất, thương mại, dịch vụ phục hồi từ động lực xuất nhập khẩu và tiêu dùng cải thiện; (2) những tín hiệu tích cực hơn của thị trường bất động sản từ quý IV khi mặt bằng lãi suất giảm.

Theo Tiến sĩ Cấn Văn Lực, thành viên Hội đồng Tư vấn Chính sách Tài chính, Tiền tệ Quốc gia, với xu hướng lãi suất giảm, cùng các chính sách hỗ trợ được ban hành từ đầu năm, tăng trưởng tín dụng và huy động vốn nhanh hơn từ quý II. Dự báo tăng trưởng tín dụng cả năm 2023 sẽ đạt mức khoảng 14-15%.

Nợ xấu gia tăng

Nợ xấu gia tăng quý thứ 3 liên tiếp, lên mức 2,1% trong quý II so với 1,6% tại thời điểm cuối năm 2022. Tổng hợp số liệu từ báo cáo tài chính quý II của 27 ngân hàng thương mại cho thấy tổng nợ xấu (nhóm 3-5) là khoảng 187.475 tỉ đồng, tăng 10% so với quý trước và tăng 37,4% so với cuối năm 2022. Tỉ lệ nợ nhóm 2 toàn ngành ngân hàng cuối quý I/2023 tăng đến 45% so với cuối năm 2022; tại quý II, xu hướng vẫn tăng nhưng tốc độ tăng đã thu hẹp lại.

|

Trong khi đó, tỉ lệ bao phủ nợ xấu (LLR) toàn ngành lại suy giảm mạnh trong một năm trở lại đây, từ mức 143% xuống 99,4%. Hiện chỉ còn 2 ngân hàng giữ được tỉ lệ nợ xấu ở dưới mức 1% là Bac A Bank (0,7%) và Vietcombank (0,8%). Số ít ngân hàng có tỉ lệ nợ xấu quanh ngưỡng 1% là ACB, Techcombank, ngoài ra có VietinBank (1,3%), MB (1,4%), BIDV (1,6%)...

Khi tỉ lệ nợ khó đòi tăng cao trên diện rộng sẽ dẫn đến rủi ro hệ thống liên ngân hàng và nghiêm trọng hơn có thể gây nên một cuộc khủng hoảng tài chính. Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), cho biết thực trạng nợ xấu của các tổ chức tín dụng hiện “rất đáng lo ngại” khi nhiều doanh nghiệp vẫn chưa đủ khả năng trả nợ các khoản nợ đã được cơ cấu lại và khoản nợ đến hạn, gây ảnh hưởng đến chất lượng tín dụng.

Quý đầu năm 2023 chứng kiến sự phân hóa rõ nét giữa chất lượng tài sản của các nhóm ngân hàng thương mại nhà nước và thương mại cổ phần. Xu hướng cải thiện đã trở nên đồng thuận hơn trong quý II khi tỉ lệ nợ xấu hình thành chậm lại trên tất cả các nhóm ngân hàng, nhưng vẫn còn nhiều áp lực ở một số ngân hàng cụ thể.

Mặc dù vậy, các ngân hàng sẽ có quyền lựa chọn cơ cấu lại thời hạn trả nợ trong phạm vi tối đa là 12 tháng và giữ nguyên nhóm nợ trong khi các khoản dự phòng có thể được trích dẫn trong 2 năm. Do đó, áp lực về nợ xấu dự báo sẽ dần hạ nhiệt khi tỉ lệ nợ xấu gia tăng sẽ được chuyển sang đến nửa cuối năm 2024. Áp lực lợi nhuận cũng giảm bớt, ít nhất trong năm 2023 cho đến nửa cuối năm 2024.

Động lực cuối năm

Ông Hoàng Công Tuấn, Kinh tế trưởng MBS, cho rằng các động thái giảm lãi suất điều hành tạo dư địa cho việc hạ lãi suất cho vay xuống mức thấp hơn, qua đó cải thiện nhu cầu tín dụng. Ngoài ra, hành động trên của Ngân hàng Nhà nước cũng giúp cho biên lợi nhuận thuần của các ngân hàng có khả năng cải thiện trong nửa cuối năm.

|

| Quyết định nới room cho một số ngân hàng thương mại cũng là động lực lớn cho đà tăng kết quả kinh doanh của ngân hàng. Ảnh: T.L |

Nhìn chung, ngành ngân hàng trong năm 2023 có thể có sự phân hóa, khi các ngân hàng có bộ đệm dự phòng, chất lượng tài sản tốt sẽ có được lợi thế vững chắc hơn trước những khó khăn của nền kinh tế trong năm nay. Quyết định nới room cho một số ngân hàng thương mại cũng là động lực lớn cho đà tăng kết quả kinh doanh của ngân hàng.

Bà Phạm Liên Hà, Giám đốc Nghiên cứu ngành dịch vụ tài chính của HSC, cho rằng cơ hội lớn nhất đối với ngành ngân hàng nửa cuối năm nay là lãi suất. Lãi suất huy động giảm sẽ giúp giảm chi phí vốn của ngân hàng. Đồng thời, xu hướng giảm lãi suất tiếp diễn sẽ góp phần thúc đẩy tăng trưởng tín dụng, thúc đẩy phát triển kinh tế trong nửa cuối năm 2023 cũng như năm 2024.

Các chuyên gia phân tích của Công ty Chứng khoán VNDirect kỳ vọng những ngân hàng có tỉ lệ cao về cho vay bán lẻ như VIB, ACB có nhiều cơ hội để cải thiện tăng trưởng tín dụng khi Việt Nam đang dần bước vào giai đoạn phục hồi ban đầu. Ngược lại, những ngân hàng có tỉ lệ cho vay bất động sản cao có thể sẽ gặp khó khăn trong việc mở rộng tín dụng khi Thông tư 06/2023 (hiệu lực từ tháng 9/2023) sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

Những ngân hàng có tỉ trọng bán lẻ cao và tập trung vào phân khúc này sẽ có được tốc độ tăng trưởng tín dụng, cũng như duy trì được tỉ lệ NIM cao hơn trung bình ngành trong các tháng cuối năm 2023.

Có thể bạn quan tâm:

Tỉ lệ dư nợ tín dụng/GDP của Việt Nam có thể đạt 180% trong 3-4 năm nữa

Theo dõi Nhịp Cầu Đầu Tư

_21353517.png)