Nợ xấu của các ngân hàng tiếp tục tăng

Hình ảnh tại Ngân hàng Sacombank. Ảnh: QH.

► Nợ xấu của các ngân hàng có xu hướng tăng trong quý III/2020

► Các khoản nợ cơ cấu lại thời hạn đang tăng nhanh

Một mùa báo cáo nữa lại đến đi kèm với những con số "đa sắc" mà các doanh nghiệp công bố. Các ngân hàng mới đây cũng đã công bố báo cáo tài chính quý III/2020. Theo số liệu được trình bày trên báo cáo tài chính, phần lớn dư nợ cho vay của các ngân hàng đều có sự tăng trưởng so với hồi đầu năm 2020.

Tiêu biểu như Vietcombank, tại thời điểm 30.9 tổng dư nợ cho vay của Ngân hàng này là hơn 783.757 tỉ đồng, tăng 6,7% so với đầu năm 2020. Hay như TPBank cũng ghi nhận mức tăng hơn 15,4% về dư nợ cho vay, đạt hơn 110.340 tỉ đồng tại thời điểm cuối quý III/2020.

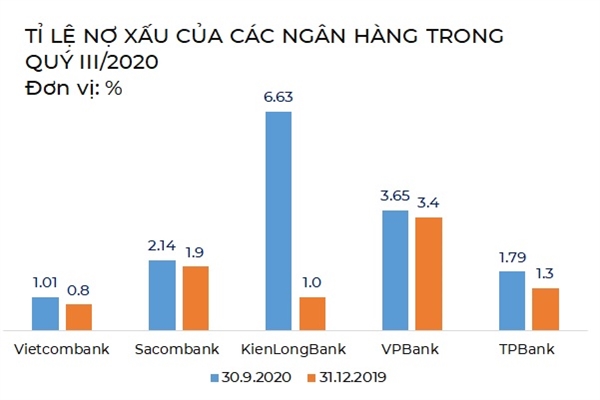

Tuy nhiên, một điểm đáng chú ý là nợ xấu (bao gồm nợ nhóm 3, nhóm 4, nhóm 5 - nợ dưới tiêu chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn) của các ngân hàng có xu hướng tăng.

|

| Nguồn: NCĐT. |

Trong 5 ngân hàng đã công bố báo cáo tài chính quý III/2020 được Nhịp Cầu Đầu Tư tổng hợp, thì có tới 5/5 ngân hàng có tỉ lệ nợ xấu tăng trong quý III/2020.

Nổi trội nhất là KienLongBank khi tỉ lệ nợ xấu của Ngân hàng này tăng tới 5,61 điểm % so với đầu năm 2020. Tại thời điểm 30.9.2020, tổng nợ xấu (nợ nhóm 3,4,5) của KienLongBank là hơn 2.240 tỉ đồng, tỉ lệ nợ xấu cuối kỳ là 6,63%. Trong khi đó, hồi đồi năm 2020, tỉ lệ nợ xấu của KienLongBank chỉ ở mức 1,02%. Một điểm đáng chú ý trong cơ cấu nhóm nợ của KienLongBank hồi cuối quý III/2020, nợ có khả năng mất vốn của Ngân hàng này lên tới 2.133 tỉ đồng, gấp hơn 8 lần đầu năm 2020.

Trong số nợ có khả năng mất vốn của KienLongBank tại thời điểm 30.9.2020 đã bao gồm gần 1.883 tỉ đồng dư nợ các khoản cho vay đối với một nhóm khách hàng với tài sản đảm bảo là cổ phiếu của một ngân hàng khác được phân loại nhóm 5 theo quyết định của Ngân hàng Nhà nước Việt Nam.

|

Xét về nợ xấu, VPBank cũng là ngân hàng có tỉ lệ nợ xấu ở mức cao. Thời điểm 30.9.2020, tỉ lệ nợ xấu của VPBank là 3,65%, cao thứ 2 trong 5 ngân hàng được chúng tôi tổng hợp. Nhìn về tổng quan, tuy tỉ lệ nợ xấu của VPBank chỉ tăng nhẹ 0,23 điểm % trong quý III/2020, nhưng tỉ lệ của Ngân hàng này luôn duy trì ở mức cao. Hồi đầu năm 2020, tỉ lệ này là hơn 3,42%.

Vietcombank cũng có tỉ lệ nợ xấu tăng 0,22 điểm % trong quý III/2020. Tuy nhiên, tại thời điểm 30.9 nợ nhóm 5 (nợ có khả năng mất vốn) của Vietcombank đã giảm 26% so với đầu năm 2020, ghi nhận hơn 3.362 tỉ đồng tại thời điểm 30.9.2020.

Còn đối với TPBank, Ngân hàng có tăng trưởng dư nợ cho vay vượt trội, nợ nghi ngờ (nhóm 4) tăng mạnh nhất, ghi nhận mức tăng 82% so với đầu năm 2020, tương đương hơn 555,2 tỉ đồng tại thời điểm cuối quý III/2020. Nợ nhóm 3, nhóm 5 của TPBank cũng tăng lần lượt 76% và 27% so với thời điểm đầu năm 2020.

Theo Công ty Chứng khoán KIS Việt Nam, mặc dù Việt Nam đang trong giai đoạn dân số vàng, nhưng đóng góp từ tiêu dùng của hơn 90 triệu người dân và đầu tư từ khu vực tư nhân trong nước lại không có gì nổi bật trong quý III. Điều này đã được tái khẳng định bởi tăng trưởng tín dụng yếu.

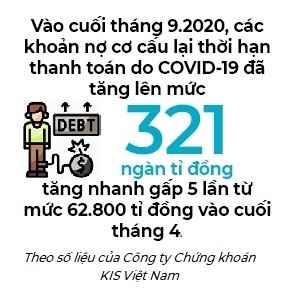

Cụ thể, tính đến ngày 14.9, dư nợ tín dụng chỉ tăng 4,81% so với đầu năm, chỉ bằng một nửa so với mức 9,4% cuối tháng 9.2019 và dường như đã chậm lại trong 2 tháng qua.Trong khi đó, các khoản nợ cơ cấu lại thời hạn thanh toán do COVID-19 đã tăng nhanh gấp 5 lần, từ 62.800 tỉ đồng vào cuối tháng 4 lên 321.000 tỉ đồng vào cuối tháng 9. Khi tử số cao hơn mẫu số, các khoản nợ cơ cấu lại thời hạn trên tổng số các khoản nợ tăng từ 0,8% lên 3,7%, cho thấy chất lượng tín dụng chung đang đi xuống.

| Theo lý thuyết, khi nợ xấu tăng, ngân hàng phải bỏ thêm nhiều khoản chi phí liên quan đến việc giải quyết các khoản nợ xấu này, bao gồm: chi phí để tăng cường giám sát những khách hàng vay quá hạn và các tài sản thế chấp của họ, chi phí phân tích và thỏa thuận với khách hàng về các khoản vay này, chi phí duy trì và xử lý tài sản đảm bảo,... Rất nhiều chi phí được phát sinh liên quan đến nợ xấu, điều này sẽ đẩy chi phí chung tăng cao, ảnh hưởng đến hiệu quả kinh doanh của các ngân hàng. |

* Có thể bạn quan tâm

►Ngân hàng lách cửa tín dụng bằng trái phiếu doanh nghiệp?

Theo dõi Nhịp Cầu Đầu Tư