M&A Lọc dầu Dung Quất: Thêm một thương vụ tỉ đô

Đà tăng giá dầu được kỳ vọng sẽ thu hút thêm nhiều giàn khoan trở lại làm việc, tiếp thêm sức nóng để các hoạt động M&A trong ngành bùng nổ trong năm nay, nhất là ở những khu vực có tốc độ tăng trưởng kinh tế khả quan như châu Á - Thái Bình Dương.

Trên thị trường chứng khoán Việt, sắc xanh cũng là gam màu chủ đạo cho họ cổ phiếu dầu khí trong 6 tháng trở lại đây. Nhiều mã như PVD, PVS, GAS... đã tăng hơn 100% khi dòng tiền đặt cược đổ vào nhóm cổ phiếu này ngày càng nhiều. Liệu điều kiện thị trường lý tưởng hiện tại sẽ giúp Nhà máy lọc dầu Dung Quất bán được giá cao? Và rủi ro nào đang chờ đón các cổ đông mới?

Cục vàng tỉ USD

Có nhiều lý do để tin rằng thương vụ cổ phần hóa Công ty Lọc hóa dầu Bình Sơn, đơn vị đang quản lý Nhà máy Dung Quất, thành công hơn kỳ vọng. Tổng quy mô tài sản của công ty tính đến tháng 9.2017 lên tới 59.000 tỉ đồng, kiểm soát 30% thị phần xăng dầu trong nước. Sức mạnh thống lĩnh thị trường, hệ thống phân phối rộng lớn thông qua các chuỗi bán lẻ nổi tiếng như Petrolimex, PV Oil, Saigon Petrol, Thanh Lễ, Tín Nghĩa, Petimex... là điểm cộng cho Dung Quất trong con mắt các tập đoàn dầu khí muốn mở rộng sự hiện diện tại Việt Nam.

Kết quả kinh doanh của Dung Quất bất ngờ phục hồi ấn tượng trong năm 2017. Theo ước tính của SSI Research, doanh thu năm 2017 của Dung Quất lên tới 80.330 tỉ đồng, trong khi lợi nhuận ròng là 8.080 tỉ đồng, tăng gần gấp đôi so với năm 2016. Triển vọng kinh doanh của nhà máy được đánh giá là khá sáng sủa theo cùng tiến trình phục hồi của giá dầu và thực trạng “khát năng lượng” của một nền kinh tế đang tăng trưởng nhanh.

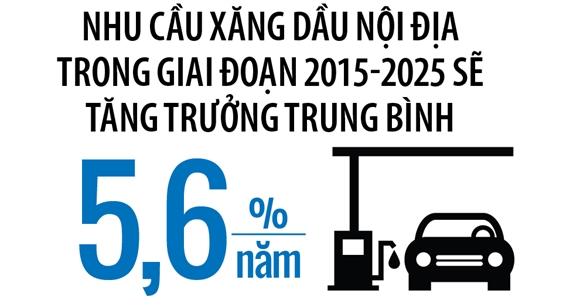

Theo ước tính của nhà phân tích, nhu cầu xăng dầu nội địa sẽ tăng trưởng trung bình 5,6%/năm trong giai đoạn 2015-2025 và 3,7%/năm trong 2025-2035. Các lĩnh vực tiêu thụ xăng dầu chủ yếu là hai ngành vận tải và công nghiệp vốn đang phát triển mạnh mẽ.

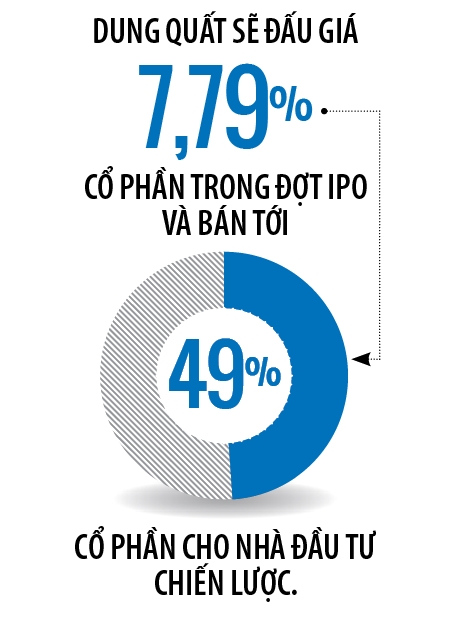

Một điểm cộng khác gia tăng tính hấp dẫn của thương vụ cổ phần hóa lần này là nhà đầu tư bên ngoài sẽ có cơ hội sở hữu quá nửa lượng cổ phần của Dung Quất. Cụ thể, Dung Quất sẽ đấu giá 7,79% cổ phần trong đợt IPO và bán tới 49% cổ phần cho nhà đầu tư chiến lược - mức đủ để đảm bảo quyền phủ quyết và tham gia sâu vào các định hướng chiến lược của công ty trong tương lai.

Vì vậy, khá dễ hiểu khi nhiều nhà đầu tư trong và ngoài nước đã để ý đến thương vụ này. Có thể kể đến các tên tuổi hàng đầu như Tập đoàn Xăng dầu Việt Nam, World Petro (Mỹ), Rosneft (Nga), PTT (Thái Lan), Tập đoàn Dầu khí quốc gia Kuwait và mới nhất là cái tên Polestar, doanh nghiệp vận chuyển dầu khí đến từ Mỹ. Càng nhiều người mua, Dung Quất càng có cơ hội bán mình với giá cao, giúp giá trị vốn hóa của công ty vượt qua mức 2 tỉ USD và ngân sách nhà nước thu được một lượng tiền đáng kể.

|

Thách thức cho cổ đông mới

Thách thức cho các nhà đầu tư mới tham gia vào Dung Quất chính là giải bài toán về nguồn cung nguyên liệu. Theo nhà phân tích Bùi Quốc Hiếu của Công ty Chứng khoán FPTS, công nghệ của Dung Quất chủ yếu để lọc cho nguồn dầu thô ngọt nhẹ, trong đó mỏ dầu Bạch Hổ cung cấp đến 60% tổng lượng nguyên liệu cho Nhà máy.

Vấn đề là trữ lượng của Bạch Hổ đang suy giảm khá nhanh sau 31 năm khai khác. Để đối phó với nguy cơ thiếu hụt nguyên liệu, Dung Quất dự kiến sẽ ký các hợp đồng mua dầu thô từ mỏ Cá Voi Xanh, dự án mà Tập đoàn PVN đang liên doanh khai thác với hãng Exxon Mobil (Mỹ) kể từ năm 2025. Dù vậy, nếu dự án Cá Voi Xanh bị chậm tiến độ, nguồn nguyên liệu cung ứng cho Dung Quất chắc chắn sẽ bị ảnh hưởng đáng kể.

“Hiện tại Dung Quất đang nghiên cứu các giải pháp mới để đa dạng hóa năng lực chế biến các loại dầu thô. Sau khi nâng cấp, Nhà máy có thể chế biến được 300 loại dầu thô từ con số 57 hiện nay và sẽ giảm dần tỉ trọng dầu ngọt nhẹ. Tuy nhiên, sự thiếu hụt về nguồn cung nguyên liệu dầu thô và gia tăng chi phí do giá dầu phục hồi có thể ảnh hưởng đến kết quả hoạt động của Dung Quất”, FPTS nhận định.

Dung Quất sẽ gặp thêm một đối thủ mới giàu tiềm lực là Nhà máy lọc dầu Nghi Sơn. Sau gần 5 năm xây dựng, Nghi Sơn đã sẵn sàng để cung ứng mẻ thương phẩm đầu tiên. Với công suất 10 triệu tấn/năm, một khi hoạt động hết công suất, Nghi Sơn sẽ có thể chiếm tới 40% thị phần xăng dầu toàn thị trường, đe dọa vị thế thống lĩnh của Dung Quất nếu không có kế hoạch đối phó phù hợp.

Trên bảng cân đối tài chính hiện tại, đáng chú ý Dung Quất vẫn còn ghi nhận 2.741 tỉ đồng tiền gửi tại ngân hàng đang tái cơ cấu OceanBank. Khoản tiền này đang bị tạm ngừng giao dịch. Mặc dù Ngân hàng Nhà nước cam kết sẽ hỗ trợ OceanBank thực hiện đầy đủ trách nhiệm với người gửi tiền nhưng với thực trạng yếu kém của ngân hàng này cho đến nay, nguy cơ mất trắng hàng ngàn tỉ vẫn còn đó.

|

Theo dõi Nhịp Cầu Đầu Tư