Giảm sức ép lãi suất

Năm 2022, dưới áp lực của lạm phát và chính sách thắt chặt tiền tệ, mặt bằng lãi suất cao càng về cuối năm có áp lực càng lớn. Ảnh: Quý Hòa

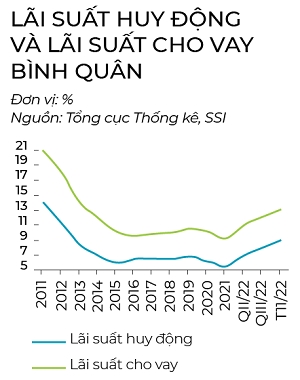

Theo Hiệp hội Ngân hàng, đã có hơn 20 tổ chức tín dụng cam kết lãi suất huy động không cao quá 9,5%/năm. Đến nay, nhiều ngân hàng đã thông báo công khai hạ lãi suất huy động từ 1-2,5 điểm phần trăm/năm so với trước, lãi suất cho vay cũng được giảm theo.

Chẳng hạn, VIB áp dụng chương trình giảm lãi suất đến 1,5 điểm phần trăm trong thời gian từ 10/10/2022 đến 30/6/2023 cho cả khách hàng cá nhân và doanh nghiệp nhỏ (MSME) vay kinh doanh tại VIB. Ngân hàng MB cũng có những gói ưu đãi riêng, giảm từ 0,5-1 điểm phần trăm/năm cho các lĩnh vực ưu tiên, sản xuất, xuất nhập khẩu...

|

Ngân hàng Nhà nước sẽ không tăng lãi suất điều hành trong năm 2023 trên cơ sở định hướng kiềm giữ đà tăng lãi suất cho vay để hỗ trợ tăng trưởng kinh tế. Giảm lãi suất cho vay thậm chí trở thành mệnh lệnh khi Thống đốc Nguyễn Thị Hồng khẳng định Ngân hàng Nhà nước sẽ theo dõi các trường hợp tổ chức tín dụng tiếp tục tăng lãi suất và có biện pháp xử lý đối với các tổ chức này.

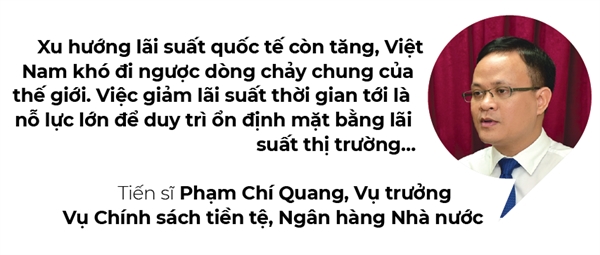

Tuy nhiên, cơ quan quản lý cũng thừa nhận nỗ lực giảm lãi suất trong năm 2023 là rất khó khăn, đặc biệt trong bối cảnh dự báo nền kinh tế toàn cầu có khả năng rơi vào suy thoái. Bên cạnh đó, Cục Dự trữ Liên bang Mỹ (FED) dự kiến tiếp tục xu hướng tăng lãi suất trong năm 2023 và có thể sẽ còn duy trì lãi suất ở mức cao cho đến cuối năm 2024. Điều này sẽ tác động tới xu hướng lãi suất của Việt Nam.

“Xu hướng lãi suất quốc tế còn tăng, Việt Nam khó đi ngược dòng chảy chung của thế giới. Việc giảm lãi suất thời gian tới là nỗ lực lớn để duy trì ổn định mặt bằng lãi suất thị trường... Đây là một trong những nhiệm vụ quan trọng xuyên suốt của ngành ngân hàng”, Tiến sĩ Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước, cho biết.

|

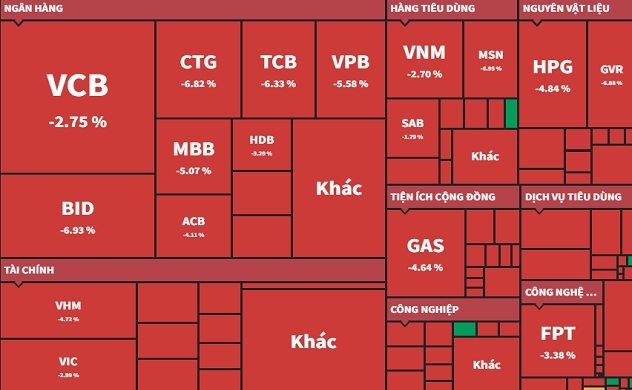

Năm 2022, dưới áp lực của lạm phát và chính sách thắt chặt tiền tệ, mặt bằng lãi suất cao càng về cuối năm có áp lực càng lớn. Tính đến cuối tháng 10/2022, tăng trưởng huy động mới chỉ đạt 4,8%, thấp hơn nhiều so với tăng trưởng tín dụng 11,5%. “Nguồn vốn huy động suy yếu khiến trạng thái thanh khoản trở nên căng thẳng và mặt bằng lãi suất tăng lên. Lãi suất liên ngân hàng và lợi suất trái phiếu chính phủ tăng mạnh”, các chuyên gia của Công ty Chứng khoán ACBS nhận định.

Trong bối cảnh nhiều doanh nghiệp, đặc biệt là doanh nghiệp bất động sản gặp khó khăn và không trụ được, nợ xấu ngân hàng sẽ tăng, buộc các ngân hàng phải tăng lãi suất và các loại phí để bù vào. Ngoài ra, áp lực tỉ giá là yếu tố chính khiến lãi suất điều hành tăng trong năm 2022. Áp lực này hạ nhiệt là cơ sở để Ngân hàng Nhà nước giữ nguyên lãi suất điều hành trong năm 2023.

“Thách thức lớn nhất trong chính sách tiền tệ năm nay chính là vấn đề lãi suất. Cụ thể, lãi suất cho vay 1 năm hiện nay trung bình 12,5%, trừ đi lạm phát thì đang trên 9,3%, nếu cộng với biên độ biến động tỉ giá VND/USD 3,81% thì đang dương 13%. Lãi suất thực (cho vay) trên 13% là mức lãi suất cho vay cao nhất nhì thế giới, khiến doanh nghiệp khó cạnh tranh”, Tiến sĩ Lê Xuân Nghĩa nhận định.

Trong khi đó, tình trạng khát vốn của các doanh nghiệp dự báo sẽ tiếp tục căng thẳng do kênh huy động từ trái phiếu doanh nghiệp hiện đang bị tắc nghẽn. Do đó, các doanh nghiệp chỉ trông chờ vào nguồn vốn tín dụng từ ngân hàng. “Trọng tâm chính sách của Ngân hàng Nhà nước và Chính phủ năm 2023 cần phải đi theo hướng giảm lãi suất để hỗ trợ nền kinh tế. Muốn giảm lãi suất, đồng nghĩa cung tiền phải tăng lên”, Tiến sĩ Lê Xuân Nghĩa cho biết.

Thực tế, việc lãi suất liên ngân hàng giảm mạnh thời gian qua một phần nhờ kết quả của hàng loạt động thái điều hành khá hợp lý của Ngân hàng Nhà nước. Cụ thể, hoạt động thị trường mở (OMO) được điều hành linh hoạt, các động thái bơm và hút tiền qua thị trường mở đã hỗ trợ tốt cho thanh khoản của các ngân hàng.

|

| Ngân hàng Nhà nước sẽ không tăng lãi suất điều hành trong năm 2023 trên cơ sở định hướng kiềm giữ đà tăng lãi suất cho vay để hỗ trợ tăng trưởng kinh tế. Ảnh: Quý Hòa |

Tiền gửi vào hệ thống cũng đang tăng lên. Trong báo cáo triển vọng năm 2023 vừa công bố, Công ty Chứng khoán Rồng Việt (VDSC) kỳ vọng, tiền gửi khu vực dân cư phục hồi trong năm 2023 nhờ bong bóng đầu cơ đất đai xẹp; kênh đầu tư vàng, USD hạ nhiệt; thị trường tài sản (trái phiếu, cổ phiếu) giảm tính hấp dẫn do nhà đầu tư cân đối lại kỳ vọng lợi nhuận/rủi ro.

Mặt khác, một số xu hướng xuất hiện cho thấy rủi ro bên ngoài bắt đầu hạ nhiệt như FED cân nhắc tăng lãi suất ở mức độ nhẹ, lạm phát tại các nước bớt căng thẳng... Trong nước, lạm phát giữ ở mức mục tiêu, kinh tế vĩ mô ổn định. Vì vậy, Việt Nam có điều kiện để tận dụng cơ hội giảm lãi suất để thúc đẩy tăng trưởng vào năm 2023.

Theo dõi Nhịp Cầu Đầu Tư

-(1)-(1)_151746732.jpg)