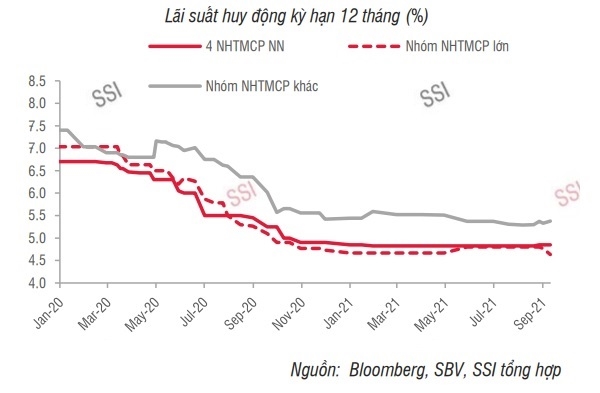

Lãi suất huy động giảm nhẹ ở một số ngân hàng thương mại lớn

Mặt bằng lãi suất huy động vẫn ở mức thấp nhất trong vòng nhiều năm qua. Ảnh: TL.

Số liệu từ Ngân hàng nhà nước cho thấy tăng trưởng tín dụng tính đến hết tháng 8 đạt 7,4% so với cuối năm 2020, tương đương với mức 14,6% so với cùng kỳ. Mặc dù tín dụng vẫn duy trì đà hồi phục kể từ tháng 4/2020, tăng trưởng trong tháng 8 có phần chậm lại dưới ảnh hưởng của dịch bệnh và giãn cách xã hội. Trên thực tế, trong 2 tháng 7 và tháng 8, tổng giá trị tín dụng chỉ tăng thêm khoảng 88.000 tỉ đồng, chủ yếu vào giai đoạn cuối tháng 8 và thấp hơn nhiều so với mức tăng thêm 600.000 tỉ đồng trong 6 tháng đầu năm.

Trung tâm Phân tích và Tư vấn Đầu tư SSI Research cho biết họ kỳ vọng tín dụng sẽ chưa có nhiều tiến triển trong tháng 9 và tháng 10, khi lệnh giãn cách xã hội vẫn còn áp dụng ở nhiều thành phố lớn. Thanh khoản trên hệ thống nhờ đó vẫn duy trì trạng thái dồi dào và lãi suất liên ngân hàng vẫn duy trì ở mức thấp.

|

| Mặt bằng lãi suất vẫn đang duy trì ở mức thấp. |

Trong tuần đầu tiên của tháng 9 (6/9-10/9/2021), số liệu từ SSI Research cho thấy lãi suất huy động ở nhiều kỳ hạn được điều chỉnh giảm 10-30 điểm cơ bản ở các ngân hàng thương mại lớn (MBBank, ACB và Techcombank). Mặt bằng lãi suất huy động vẫn ở mức thấp nhất trong vòng nhiều năm qua, dao động ở 2,7-4,0% cho kỳ hạn dưới 6 tháng, 3,7-5,0% cho kỳ hạn 6-12 tháng và 4,6-6,5% cho kỳ hạn trên 12 tháng.

Tính đến hết tháng 7, tổng tiền gửi chỉ tăng 4,0% so với cùng kỳ (thấp hơn so với mức tăng 4,35% trong năm 2020), chênh lệch tiền gửi và tín dụng tiếp tục thu hẹp. Theo SSI Research, mức chênh lệch này chưa thực sự tạo áp lực lên thanh khoản hệ thống khi vẫn cao hơn so với giai đoạn trước COVID-19. SSI Research kỳ vọng lãi suất huy động vẫn tiếp tục đi ngang, thậm chí có thể giảm trong trường hợp Ngân hàng Nhà nước cần phải có các biện pháp nới lỏng chính sách tiền tệ mạnh mẽ hơn để hỗ trợ sự hồi phục của nền kinh tế sau đại dịch.

|

SSI Research cho rằng, lạm phát ở mức thấp giúp chính sách tiền tệ duy trì nới lỏng xuyên suốt tháng 8. Việc gia tăng hạn mức tăng trưởng tín dụng vào tháng 7 đã giúp các ngân hàng thương mại tiếp tục có biện pháp hỗ trợ doanh nghiệp thông qua hạ lãi suất cho vay (trung bình hạ từ 0,3-1,5 điểm phần trăm) hoặc các gói cho vay lãi suất ưu đãi (lãi suất cho vay từ 4%/năm). Ngoài ra, Ngân hàng Nhà nước cũng đã chuyển phương thức giao dịch của việc mua ngoại tệ bổ sung dự trữ ngoại hối từ mua kỳ hạn 6 tháng sang mua giao ngay và điều này được kỳ vọng sẽ cung cấp thanh khoản kịp thời cho hệ thống ngân hàng. Nhìn chung, thanh khoản hệ thống trong tháng 8 duy trì dồi dào nhờ khối lượng lớn hợp đồng mua kỳ hạn USD 6 tháng đáo hạn. Trong giai đoạn khó khăn hiện tại của dịch bệnh, SSI Research không loại trừ trường hợp Ngân hàng Nhà nước sẽ tiếp tục nới lỏng chính sách tiền tệ trong điều kiện lạm phát được kiểm soát.

Ngày 7/9 vừa qua, Ngân hàng Nhà nước đã chính thức ban hành Thông tư 14 sửa đổi, bổ sung Thông tư 01/2020 quy định về việc cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ hỗ trợ khách hàng chịu ảnh hưởng bởi dịch COVID-19. So với Thông tư 03/2021/TT-NHNN (sửa đổi Thông tư 01/2020/TT-NHNN), thì Thông tư 14/2021/TT-NHNN có một số sửa đổi quan trọng. Trong đó, Thông tư 14 cho phép tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được phép cơ cấu lại thời hạn trả nợ đối với số dư nợ gốc và/hoặc lãi của khoản nợ phát sinh trước ngày 1/8/2021 từ hoạt động cho vay, cho thuê tài chính. Trong khi Thông tư 03 trước đó chỉ cho phép cơ cấu nợ với dư nợ phát sinh trước ngày 10/6/2021.

Ngoài ra, Thông tư mới cũng kéo dài thời gian cơ cấu nợ đối với các khoản nợ phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ ngày 23/1/2020 đến ngày 30/6/2022 (Thông tư 03 là kéo dài đến 31/12/2021).

Có thể bạn quan tâm

Lãi suất cho vay vẫn còn dư địa giảm thêm?

Theo dõi Nhịp Cầu Đầu Tư